市场估值 PE(市盈率)/ PEG(市盈率相对盈利增长比率)

收益

每股收益(EPS)是公司 “赚” 了多少钱,每股分红是公司决定 “给” 你多少钱。

核心区别

| 概念 | 全称 | 含义 | 归属权 |

|---|---|---|---|

| 每股收益 | Earnings Per Share (EPS) | 公司的利润。即公司每一股股票背后代表的净利润。 | 属于公司(虽然理论上属于股东,但公司可以决定怎么花)。 |

| 每股分红 | Dividend Per Share (DPS) | 到手的现金。即公司从利润里拿出来,真金白银打到你账户里的钱。 | 属于你(一旦分红,这笔钱就脱离了公司,归你支配)。 |

每股收益和每股分红之间,隔着一个关键的桥梁,叫做分红比例(派息率)。

每股分红=每股收益×分红比例

估值

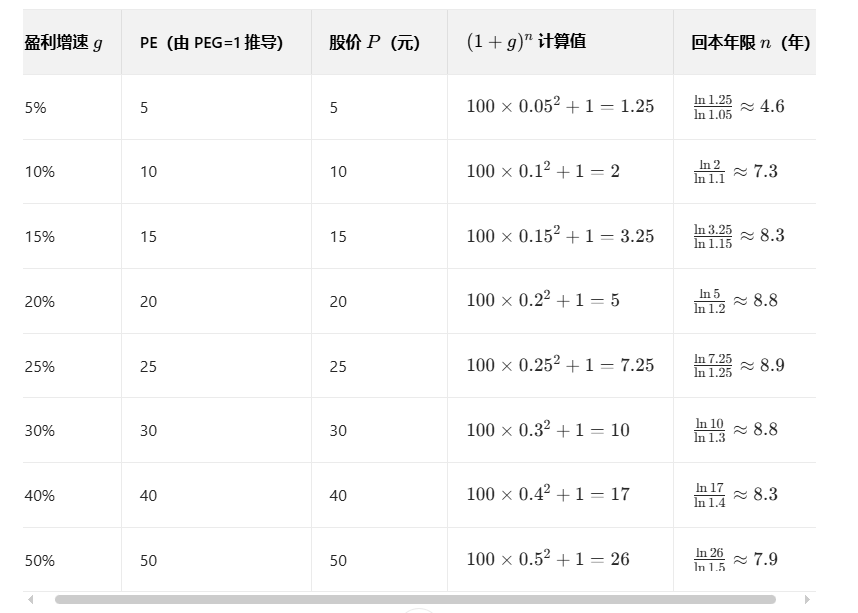

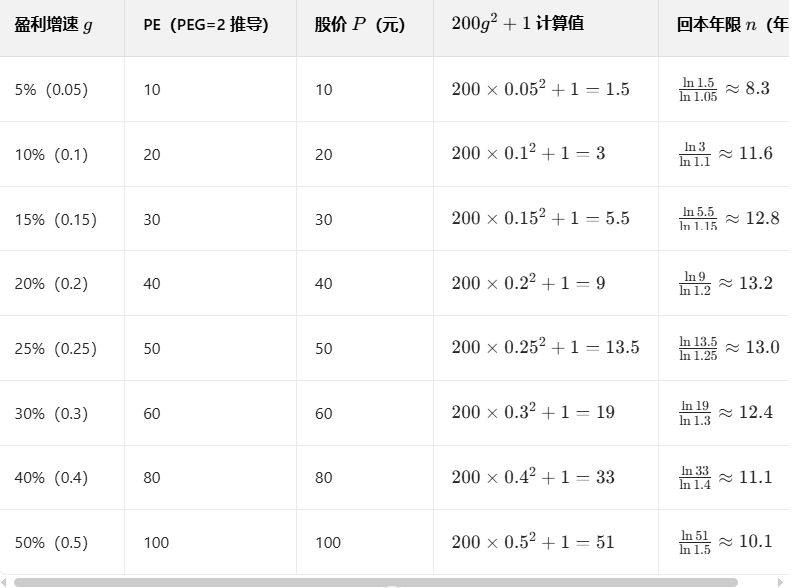

PEG指标是市盈率相对盈利增长比率,一季度利润增速为24.99%。按照PEG=1的原则,市场给工业富联的市盈率倍数为25倍。

市盈率衡量的是这家公司的赚钱能力,而不是它的 “大方程度”

分红

一、 数学层面:股息率是股价的 “倒影”

股息率的计算公式非常简单:

股息率=股价 / 每股分红金额

股息率=股价 / 每股分红金额

在这个公式里,每股分红是分子,股价是分母。

1. 为什么股息率会随股价上涨而下滑?

这是一个简单的反比例关系。假设中国移动每股分红固定为 5 元:

- 当股价是 50 元 时:股息率 = 5÷50=10%(非常诱人,资金疯狂买入)。

- 当股价涨到 100 元 时:股息率 = 5÷100=5%(吸引力减半,但还可以接受)。

- 当股价涨到 120 元 时:股息率 = 5÷120≈4.17%(吸引力进一步下降)。

- 当股价涨到 200 元 时:股息率 = 5÷200=2.5%(甚至不如银行理财,资金开始嫌弃)。

结论:只要分红金额不变,股价涨得越高,股息率必然越低。这是铁一般的数学规律。

2. 什么是 “分红增速难以覆盖股价上涨”?

这意味着分母(股价)跑得比分子(分红)快太多了。

- 理想情况:公司业绩好,分红每年增长 10%。股价因为业绩好,也跟着每年涨 10%。

- 结果:股息率保持不变(例如一直维持在 5%)。这叫 “合理估值”。

- 现实危险情况(你提到的情况):

- 公司业务成熟,分红每年只能增长 3%(这已经很努力了)。

- 但是市场情绪过热,或者资金抱团,把股价炒高了 30%。

- 结果:股价涨了 30%,分红只涨了 3%。

- 后果:股息率会出现断崖式下跌(比如从 5% 直接跌到 3.9%)。

这就是所谓的 “分红增速覆盖不了股价上涨”——股价透支了未来好几年的分红增长。

二、 逻辑层面:为什么这会导致资金出逃?

当股价上涨导致股息率下滑到 4% 甚至更低时,资金会面临两个无法解决的问题:

1. “类债券” 属性失效(机会成本变高)

很多人买中国移动是把它当 “债券” 买的。

- 如果股价在 60 元,股息率 8%,比国债(假设 2.5%)高很多,资金愿意忍受它不涨。

- 当股价涨到 120 元,股息率跌到 4%。此时,如果银行大额存单利率上升到 3.5%,或者国债利率上升,持有中国移动的 “额外收益”(风险溢价)就变得非常微薄了。

- 资金会想:“我承担了股价下跌的风险,却只比无风险国债多赚 0.5%,这不划算。” 于是资金会卖出股票,买入债券。

2. 估值泡沫化(回本周期变长)

高股息策略的核心是 “回本快”。

- 股价 60 元,分红 5 元,12 年回本。

- 股价 120 元,分红 5 元,24 年回本。

- 对于机构资金来说,24 年的回本周期太长了,尤其是当他们认为公司未来业绩可能停滞甚至下滑时。

3. 戴维斯双杀的风险

如果市场发现 “向上空间不够”(即业绩增长停滞),那么支撑高股价的唯一理由(高股息)就消失了。

- 一旦资金开始撤退,股价下跌。

- 如果市场情绪悲观,给予更低的估值(比如从 15 倍 PE 杀回 10 倍 PE),股价会跌得比分红减少的速度更快。

投资流派

股票投资的两种核心流派:现金奶牛派 和 成长股派(赚股价上涨的钱)。

如果公司不分红,股东赚钱的逻辑就从 “拿工资”变成了“合伙做生意”**。

简单来说,如果不分红,股东赚钱主要靠以下三种方式:

一、 赚 “股价上涨” 的钱(资本利得)

这是最常见的方式。如果公司不分红,说明管理层认为:“把钱留在公司里再投资,产生的回报比分给股东存银行要高得多。”

这种赚钱逻辑基于两个核心:

1. 公司把利润变成了 “更值钱的资产”(总资产提升)

假设你买了一家科技公司的股票,它今年赚了 100 亿,但一分钱没分。

- 分红派的看法:我没拿到钱,亏了。

- 成长派的看法:这 100 亿变成了公司的研发专利、新厂房、用户数据。

- 结果:公司的内在价值(净资产)增加了。虽然你账户里没现金,但你持有的 “股份” 代表的资产变多了。如果市场认可这种增长,股价就会上涨。你卖出股票时,就能把这部分利润连同本金一起拿回来。

2. 赚 “估值提升” 的钱(市盈率 PE 扩张)

如果一家公司从不分红变成了高增长,市场会给它更高的 “估值倍数”。

- 比如一家不分红的公司,业绩翻倍了,股价不仅会因为业绩翻倍,还会因为大家觉得它是 “好苗子”,愿意用更高的价格买它(PE 从 10 倍涨到 30 倍)。这叫 **“戴维斯双击”**。

二、 赚 “公司回购注销” 的钱(变相分红)

有些公司不分红,但会宣布 **“股票回购”**。

- 操作:公司用赚来的利润在市场上买入自己的股票,然后注销。

为什么能赚钱?:

- 假设公司有 100 股,你持有 1 股,占比 1%。

- 公司回购注销了 50 股,现在只剩下 50 股了。

- 你的那 1 股,占比变成了 2%。

- 结果:虽然你手里股票数量没变,但你拥有的公司份额变大了,每股对应的利润(EPS)也变高了。这通常会直接推动股价上涨。

三、 赚 “被收购 / 私有化” 的钱(终局思维)

如果你投资的是一家未上市的创业公司(一级市场)或者小市值的上市公司,不分红是常态。

- 逻辑:大家都在等 “大鱼” 来收购。

- 赚钱方式:当公司做大了,巨头(如腾讯、阿里、微软)看中了它,会花大价钱把整个公司买下来。

- 结果:你作为小股东,会被强制要求卖出股票,巨头会按高价(通常是溢价)把现金打到你账户上。这时候,你一次性拿回了所有的利润。

四、 这种赚钱方式的风险在哪里?

虽然不分红也能赚钱,但它对 **“眼光”和“信任”** 的要求极高:

-

信任危机(管理层乱花钱):

如果公司不分红,是拿去乱投资(比如造一个没用的大楼、盲目跨界),导致利润打水漂,那股东就是 **“赔了夫人又折兵”**—— 既没拿到分红,股价还跌了。- 这也是为什么 A 股很多散户喜欢高股息的原因:落袋为安,不敢信管理层。

-

流动性陷阱:

如果股价不涨,公司又不分红,你就被套牢了。你无法获得任何现金流,只能干等。

五、 总结

- 分红 = 公司把赚的钱发给你,你自己花。(适合稳健、低增长行业,如水电、银行)

- 不分红 = 公司把赚的钱拿去 “生钱”,承诺未来让你手里的股票更值钱。(适合高增长行业,如 AI、生物医药)

一句话概括:

如果不分红,你赚的是公司未来成长的钱。前提是:你必须相信这家公司的管理层比你更会赚钱。

如果不分红,你赚的是公司未来成长的钱。前提是:你必须相信这家公司的管理层比你更会赚钱。

浙公网安备 33010602011771号

浙公网安备 33010602011771号