Economics-Industries-Chemical: 化工+材料 行业 : 海外化工巨头的一步步强大

一文详解:海外化工巨头的一步步强大

详解美国Dow&Dupont、美国3M、德国BASF、Covestro四大海外巨头材料企业,

他们的公司起源、发展历史和竞争战略,提炼企业特征和行业的共性。

海外材料公司的发展历史非常值得参考和借鉴。

一、公司起源

- 化工为主,具备材料开发能力

通过改进现有科技或自主研发获取第一桶金。- Dow, 公司在成立之初通过完善溴提取技术和氯化物电解技术而获得市场,

逐步站稳脚跟后通过产业链延伸至漂白剂和苏打行业,并在此后的20 年内逐渐铺开产品线并构筑壁垒。 - Dupont, 则通过改革业界的生产技术后一跃成为火药工业领跑者,并逐渐由火药扩展至上下游的硝基化学领域。

- BASF, 成立后非常注重科研合作,凭借自主研发的靛蓝合成工艺打开市场并且跻身颜料市场前列。

- Dow, 公司在成立之初通过完善溴提取技术和氯化物电解技术而获得市场,

- 补足研发短板,确保持续发展

材料研发和配套设备生产属于高壁垒产业,研发基因, 资本, 行业及政府资源都要有。才能可持续发展。

而其顺应产业变迁寻找并购重组机遇,收购补全研发中心,是一条有效途径。

二、发展历程

立足主业,拓展边界

材料企业起步发展阶段,一般专注于主业发展;

而有百年左右历史的材料公司,往往经过数轮的兼并重组业务得到丰富补充。

百年材料企业主要的并购方式包括:

- 横向并购,合并同类,扩大市场份额。

横向收购是基于同行业的已有某业务板块,通过收购同业务企业,进一步增加公司在该业务的市场份额。 - 纵向并购,延伸产业链。

纵向收购即往原有产业的上下游产业链发展,可以控制成本,开拓新客户资源,增强公司竞争优势。

BASF为例,它是实现"一体化生产布局"的。- 产业链整合先为公司节省运输和生产成本;

- 收购上游的炼化厂来减弱油价的波动对生产的影响,因为该类制造的化学品与石油原料紧密关联;

- 同时充分发展下游各类产品,进军消费者市场,提升品牌附加价值,并扩大自身影响力。

构筑足够高的行业壁垒。

- 多元并购,丰富产品线。

混合并购是发生在不同行业企业之间的并购。

混合并购的基本目的在于分散风险,寻求范围经济带来的经济利益。

在激烈竞争的情况下,材料行业的企业, 都不同程度地想到多元化。

如BASF、Dow&Dupont都曾经借助收购兼并吸纳不同业务的公司,将自身打造成平台化的国际企业。

三、公司策略

- 专业型企业: 专注于某特定产业的。

美国3M为代表, 在发展自身材料业务的过程, 专注于企业原有的业务范围。 - 平台型企业: 业务品类丰富的平台型企业。

Covestro(原拜耳材料部门)化学为代表, 开发新的不同行业的下游客户资源, 并用科技研发与并购方式拓展公司业务范围。

这类平台型公司业务覆盖不局限于工业,同时还涵盖了消费、电子、农业和生物医疗。

如合并前的Dupont和Dow,各自在原有的石油有关的化工制造业市场发展步入稳定期后,迈入农业和生物医疗领域。

公司原有的科研能力、成本控制能力、品牌和渠道资源,都助力在新领域快车道起步,逐渐外放并发展壮大。

四、公司运营

- 全球化布局,新兴市场驱动强劲

从1970 年开始,随着全球化,欧美日材料巨头们运营路线大体一致。用雄厚的技术积累和资产,实现利润增值。

信息科技和交通方式的演进,降低了信息和物资流动的成本,为大公司的全球化部署提供便利,大公司纷纷将产能迁移至原材料价格相对较低的新兴市场。

石化公司如Dow&Dupont,都在20世纪80 年代末期进入他国市场投资,并建立生产基地,BASF在2000 年前后也在外国设立了一体化生产基地。 - 专注领域

以化工、医药企业为主,研究发现材料企业多聚焦于化工和医药合成领域,

如BASF、Dow&Dupont等经典百年材料企业专注于化工和医药等领域。

这一方面是因为这些领域可开发的产品种类丰富;

另一方面因为用于大众消费的化工和医药产品市场空间可观。 - 材料巨头竞争力要素

- 材料企业至少需要10年以上时间

材料发展贯穿人类的发展史,工业时代以后,发展和升级速度日新月异,但是行业的新陈代谢和淘汰率也同样惊人;超过百年的大型平台型公司活力旺盛,但也屈指可数,

在现代材料行业的演进历史,大量公司被淘汰或者被收购整合。针对材料公司的投资价值的时间轴可能是以数十年乃至百年计;针对“年轻”的(新)材料公司至少需要 10 年以上的时间,证明其产业适应性。 - 多元布局抵御周期,探索战略边界

材料行业,特别是基础材料行业,具备产品差异化小、固定成本高、建设周期长三个特点。

在行业下行转折点,企业往往难以抵御整个行业供大于求的局面,而经受亏损。

但是企业有比较差异化的产品后,相对于无差异化产品,能够减弱供求周期的负面影响。

在20世纪 70 年代前后,各大材料企业,特别是大型的化纤和石化企业,

在常用化学品饱和以及石油危机的环境下,开始将目光投入到生物、医药等技术壁垒高、附加值大的产品,以此分散业务类型降低风险。 - 辞旧迎新,顺应产业潮流

如果企业主营业务涉及的市场趋于竞争饱和,公司会投向新兴的领域,并有计划放弃部分的低盈利项目。

如1990 年代,常用化学品行业利润空间大大缩小,BASF的化学、塑料与纤维业务表现疲软,

而之前布局的保健品、石油天然气领域的收益增幅扩大。

所以,公司出售非核心业务,如将磁记录产品、信息系统、钾盐以及气体生产用催化剂业务分别出售。

以达到优化产业结构的目的。 - 公司对科研的持续投入是未来业绩增长的前驱

公司视科研实力为自身的核心竞争力,专注型企业依靠科研成果驱动业绩,研发费用占营收比较高。

平台型公司已经进入成熟期,公司规模大,产品线复杂,科研营收占比对比较低。

但研发支出绝对值仍然值得关注,如BASF2017 年报显示研发支出为18.8 亿欧元。

平台型公司在进入21 世纪后,通过并购整合吸收不同公司的科研成果,还能保持强劲的科技产出。

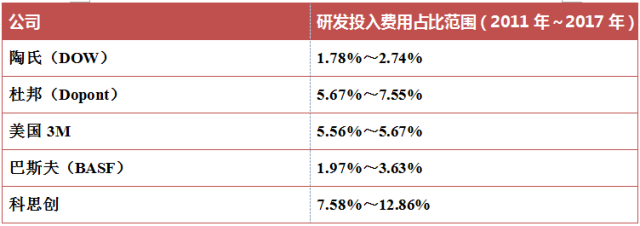

表1为几大公司的研发投入费用占比统计。

![72490d56c29a419387b97aea46fad253]()

- 材料企业至少需要10年以上时间

Dow&Dupont

-

公司简介

Dow&Dupont是由Dupont和Dow两家化工巨头于2017 年8 月31 日合并生成。

Dupont: 创建于1802 年7 月的原杜邦公司

Dow: 创立于1897 年的原Dow,

总部位于美国密歇根州,全职雇员55000 人,是世界排名第二大的化工公司,仅次于BASF。 -

分公司历史及发展历程

- Dupont

Dupont前身是杜邦火药厂,是一家以科研为基础的全球性企业。

公司业务涉及食物与营养、保健、服装、家居及建筑、电子和交通等生活领域。

在20 世纪开发出了一系列基本材料,比如氯丁二烯橡胶、尼龙、涤纶、有机玻璃、特富龙、迈拉、凯芙拉、M5 fiber、可丽耐及特卫强等。

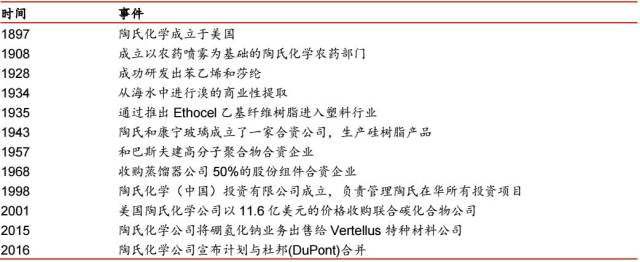

Dupont发展历程见表2 Dupont发展历程

![9c32ff50bfdb4e4e9ac50467799418c6]()

- Dow

Dow是一间综合性的全球跨国化学公司。

公司于1897 年由赫伯特·亨利·道创建,合并前是仅次于杜邦的美国第二大、世界第三大的化学公司。

Dow是世界上最大的塑料生产厂商,产品包括聚苯乙烯、聚亚氨酯、聚对苯二甲酸乙二醇酯、聚丙烯和合成橡胶等

Dow发展历程见表表3 Dow发展历程

![0fe7631e3a7a4bd98a2e0b167987d091]()

- Dupont

-

公司主营业务

Dow&Dupont公司目前已经合并完毕。

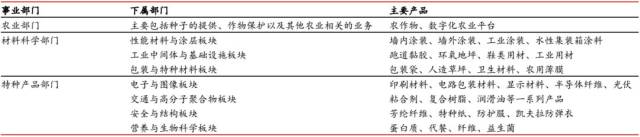

三个部门由原先Dow和Dupont的各个部门分拆后重构组成。详见表4 Dow&Dupont主营业务及主要产品

![9ef6dcac9bcd4df0b65c8c6edc667ee6]()

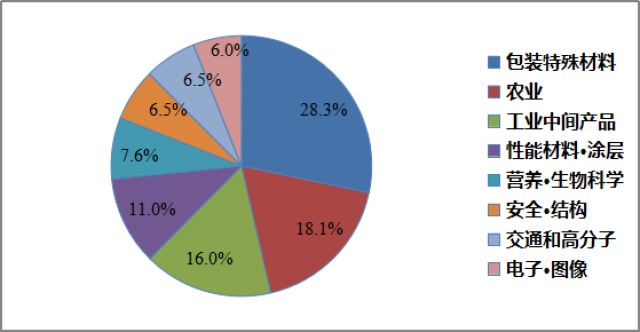

- 从各板块营收占比来看,

包装特殊材料、农业、工业中间产品是主要营收部门,分别占比为28.3%、18.1%、16%,总和达到62.4%。详见图1: Dow&Dupont 2017 年各板块营收占比。

![a4491a94997142a09f532afbbe6cc767]()

- 从各地区营收占比来看,

主要营收集中在美国、加拿大地区,占比达到39%。详见图2: 2017年Dow&Dupont各地区营收占比。

![2e81f72a4bd24a0db7b41a3e71e9d291]()

- 从各板块营收占比来看,

-

公司发展前景和规划

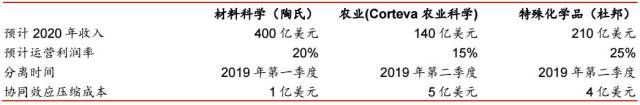

Dow&Dupont将拆分自己的业务部门并组建三大业务为主的三家子公司。Dow&Dupont在2017 年年报披露拆分方案。

Dow和Dupont领导层与整合团队正在制定未来形态的运营模式和组织架构,为计划上的公司各自的细化战略提供支持。

Dow&Dupont预计整个拆分计划在2019年上半年末尾完成。详见表5: Dow&Dupont公布的拆分时间表

![4831335738f243bcbe6cb82e76cd8e54]()

- 材料科学公司(将命名为Dow)。

由Dow目前的几个业务部门组成:功能塑料、功能材料和化学品、基础设施解决方案、消费品解决方案(包括个人护理和陶氏汽车系统)以及Dupont目前的高性能材料事业部。 - 特种化学品公司。

由引领市场的业务板块构成,包括:Dupont防护解决方案;可持续解决方案;工业生物科技;营养与健康(将与FMC 公司的健康与营养业务部整合);电子技术(将由Dupont电子与通讯事业部与陶氏电子材料业务部门整合)。

计划成立的特种产品公司, 成为科技驱动型的特种产品业务创新引领者,以其高度差异化的产品和解决方案为各个行业和人们日常生活带来革新。 - 农业公司。

结合Dupont先锋、Dupont植物保护和Dow益农的优势,更好地服务于世界各地的农作物种植者。

农业公司将提供种作和数字化农业项目。

公司投入1 亿美元用以增加材料科学产品的产能。

公司在2017 年的年报披露,计划在两年时间内完成扩充材料部门产能的计划。

近1-2 年,下游的高级聚合物包括食品包包装、运输和消费品部门的产品需求大增,公司希望抓住这次机会促进营收。

此外, 发展中国家市场需求猛增,也会助推公司的业绩获得可持续的增长。

Dow和Dupont的业绩情况见图3~图6。 - 材料科学公司(将命名为Dow)。

浙公网安备 33010602011771号

浙公网安备 33010602011771号