货币金融学(3): 衍生品

chapter6 金融衍生工具

(1)高杠杆;

(2)虚拟性(买小麦期货不是为了买小麦, 而是为了从小麦价格变动中收益);

(3)高风险;

股票衍生工具, 利率衍生工具, 货币衍生工具;

远期, 期货, 期权, 互换;

场内, 场外衍生工具(分散在各个机构, 风险更大) ;

6.1远期forwards

预约购买, 预约出售 。特点: 场外交易, 直接交易, 到期交割标的物, 合同非标准化(双方可以谈, 比较灵活)

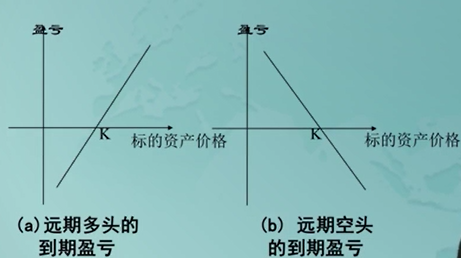

远期合约的要素: 标的物, 多方, 空方。 远期的损益: St-K(到期市场价-合同价)。

远期合约的功能

(1) 保值 : 比如未来要卖一批货, 防止未来价格下降。

(2) 投机: 比如预期价格上升,则做多。

(3) 价格发现: 远期价格是未来即期价格的无偏估计。

远期种类: (1)远期外汇合约;

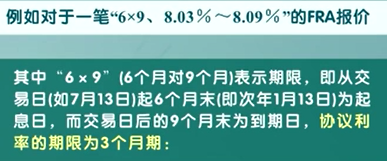

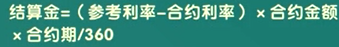

(2)远期利率协议FRA(利率为标的物),买方想借钱, 为了锁定利率, 卖方也可以规避利率下跌的风险。买方支付合同规定的利息, 卖方承担市场利率。

FRA中没有本金交换!

01/13是settlement day

还要贴现!!

市场利率上升, 买方赚! 结算金>0, 则卖方亏,卖方支付给买方结算金。

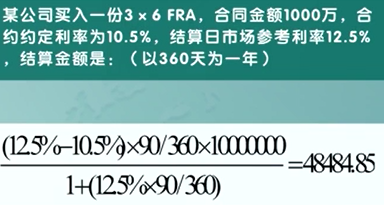

例题:

计算:

1.结算日06/05的结算金额: (4.5%-5%)*92/360*10000000/(1+4.5%*92/360)=-12632.5, 卖方赚12632.5!

2. 计算09-05的收益 :

06-05本金为10000000+12632.5 , 投资三个月得到(10000000+12632.5)*(1+4.5*92/360)=10124579.29;

实际投资收益率: (10124579/10000000-1)*360/92=4.8748% > 4.5%。

远期风险: 交易对手问题, 违约风险。

6.2 期货futures (标准化)

实行保证金制度

(1)开仓保证金; (2)维持保证金;

对冲平仓结束交易: 原先买了一个期货, 后来再买一个期货。

一般期货不会最后交割, 一般通过平仓赚利润! 期货是看不到货物的; 期货是场内交易。

期货是每日结算制度, 期货交易很少崩盘, mark to the market, 每天计算浮亏浮盈, 可以及时止损, 多了还可以提现。

对比forward, futures

(1)货币期货:

(2)利率期货: 利率资产, 国库券, 中期国债, 短期国债

(3)股指期货: 不能以实物交割, 如何变成现金方式?-->按照指数的点数:

标普每一点500元, 比如规定沪深300每一点300元

期货交易的功能:

1. 转移价格风险的功能: 例如买个股, 很难确定他们的涨跌, 不如做股指期货, 只需要做方向的预测, 不需要做选股的问题;

2. 价格发现功能: 股价有人操作, 但是没人去操纵期货;

人民币期货是谁发行的? 很多人, 其供给是无限的, 交易所内买方卖方是集中的, 是一个公平价格.

期货交易的目的:

1. 套期保值: 现货期货买卖方向相反。

多头套期保值: 买入期货;空头套期保值: 卖出期货。

空头保值的例子: 01/01, 螺纹管现货价格为为5480/t, 期货价格为5600, 小明有5000t螺纹钢, 他担心未来螺纹钢价格下跌, 因此卖出1000手期货(一手5t)。

三个月后, 现货价格真的下跌了, 变为5320/t, 此时期货价格也跟着下跌, 为5400/t, 那么这时候小明卖出所有5000t螺纹钢亏了(5480-5320)*5000=80W。

但是他可以买入期货进行平仓, 期货市场上他赚了(5600-5400)*5000=100W, 因此总体赚了20W.

上个例子是期货下跌>现货下跌, 小明赚钱了, 如果 期货下跌<现货下跌, 虽然亏, 但是比起不买期货要亏得少。

投机行为: 预测价格上升, 买入期货, 预测价格下跌, 卖出期货。

套利: 利用不同时间, 不同市场, 不同商品之间的价差。

6.3 期权options

不对称交易: 买方有权利, 卖方有义务(买方付了期权费)。

Call/Put。

欧式/美式: 欧式只在当天, 交割日就是合同到期日(我国是欧式期权);

美式期权: 交割会有一个时间段, 比如到期前一个月都可以;

期权的卖方相当于保险公司, 买方相当于投保人.

6.4互换 swap

场外交易, 期限较长,3-7年。常见: 利率互换, 货币互换之间彼此交换, 利用自己的比较优势。

货币互换: 两种货币债务的互换, 将债务货币与收入货币相匹配.(国际市场上)。

(1)初期交换本金;(2)合同期间利息互换(时间长3-7年);(3)到期换回本金;

利率互换: 同种货币不同利率形式之间的交换, 浮动, 固定利率(国内市场上常见)。

利率互换不涉及本金互换, 但是需要利用本金计算利息, 所以叫名义本金。

例子: 现在有A, B两家公司, 都想借一笔1000W美元的资金,

A公司有绝对优势, 但是A的相对优势在固定利率, B在浮动利率上有相对优势。

偏好与相对优势错位的时候才会有互换的需求!! 双方问银行借钱还是根据自己的相对优势!

A认为未来利率会下降, 想借浮动利率, B认为未来利率会涨, 想借固定利率. 互换产生了..

A向银行借固定9%, B借浮动libor+1%

A 还libor给B, B还9%给A, 则最后A付libor, 相比原来的libor+0.3%节省0.3%; B共付10%, 相比原来的10.5%节省了0.5%

一般实际中, 还有中间商银行(银行的表外业务), 最后这0.8% 的利差是三者去分!

6.5 信用衍生产品--> 用于转移信用风险!

CDS: 信用违约互换, 将信用风险从CDS的买方转移到卖方, 对债权人的一种保险.

针对债券违约, 评级下调等不利信用事件发生, 约定的损失由CDS的卖方承担. 用于地方债, 住房抵押贷款等。

CDS现在演化为一种投机行为, 大家赌违约事件的发生. 实际上买方没有持有债券。

总收益互换: TRS, total return swap, CDS只保本金, TRS将本金, 利息等全部都作了保险!

CDO: 是个期权, 根据违约事件发生与否,发生违约事件, 则卖方对买方进行赔偿。

为什么CDS加剧了美国次贷危机? 因为加了杠杆,

CDS+杠杆 的结合导致了CDS规模远大于基础资产的规模! 很多CDS基础资产是买房贷款, 当房地产价格下跌, 违约事件爆发, 投资了CDS的金融机构纷纷破产.

6.6 风险与收益

猴市: 上蹿下跳, 不稳定;鹿市: 不涨不跌;

同一期望下计算标准差衡量风险; 同一标准差下选择期望最大的。

资产组合: 分散投资是富人理财的方式, 钱少则不要分散了, 佣金也很高。

做资产组合不一定可以降低风险。组合的期望与标准差, 注意标准差计算要考虑不同资产之间的协方差。

风险收益比: 单位收益所承担的风险: 风险/收益, 希望越小越好。

浙公网安备 33010602011771号

浙公网安备 33010602011771号