数字货币无风险收益率又双叒叕扩大了!

更多精彩内容,欢迎关注公众号:数量技术宅,也可添加技术宅个人微信号:sljsz01,与我交流。

我们曾在公众号的文章,为大家分享过通过期现套利赚取数字货币无风险收益的交易原理,以及手工交易的操作步骤,详见我们的历史文章:

而就在今天,随着比特币突破60000美元大关,继续创下历史新高。数字货币合约市场的做多情绪,也被进一步点燃,直观的表现在合约涨幅大于现货涨幅,并且越是远离交割月份的合约,涨幅越大。

合约暴涨,同时带来了期货(合约)相对于现货溢价率的上升,我们通过上一篇文章知道,由于现金交割机制的存在,合约的价格在交割日必定会收敛到现货的价格,也就是说,当前合约相对于现货的溢价率,在合约到期交割时必定将收敛到0,我们通过做多现货、做空合约,就可以稳稳地拿到这部分溢价。

我们再用上一篇文章分享给大家的套利收益率监控程序,来计算一下,各个主流合约的当季、次季合约,目前的溢价率,也就是我们能够拿到的无风险收益率。

我们以ETH的现货、当季合约为例,还剩3个月当季交割合约,期现价差的无风险收益率超过9%! 而DOT的次季合约,收益率接近15%!有这样的无风险利润,实在是很夸张了!

动手!手工交易的步骤,及潜在的问题

面对这样送上门的无风险收益,我们要做的当然时动手笑纳它。 单边虽好,看错风险也大;期现套利,3个月到期赚9%,稳稳的幸福。可能有些小伙伴迫不及待了,我们再来回顾一下期现套利建仓的操作流程。

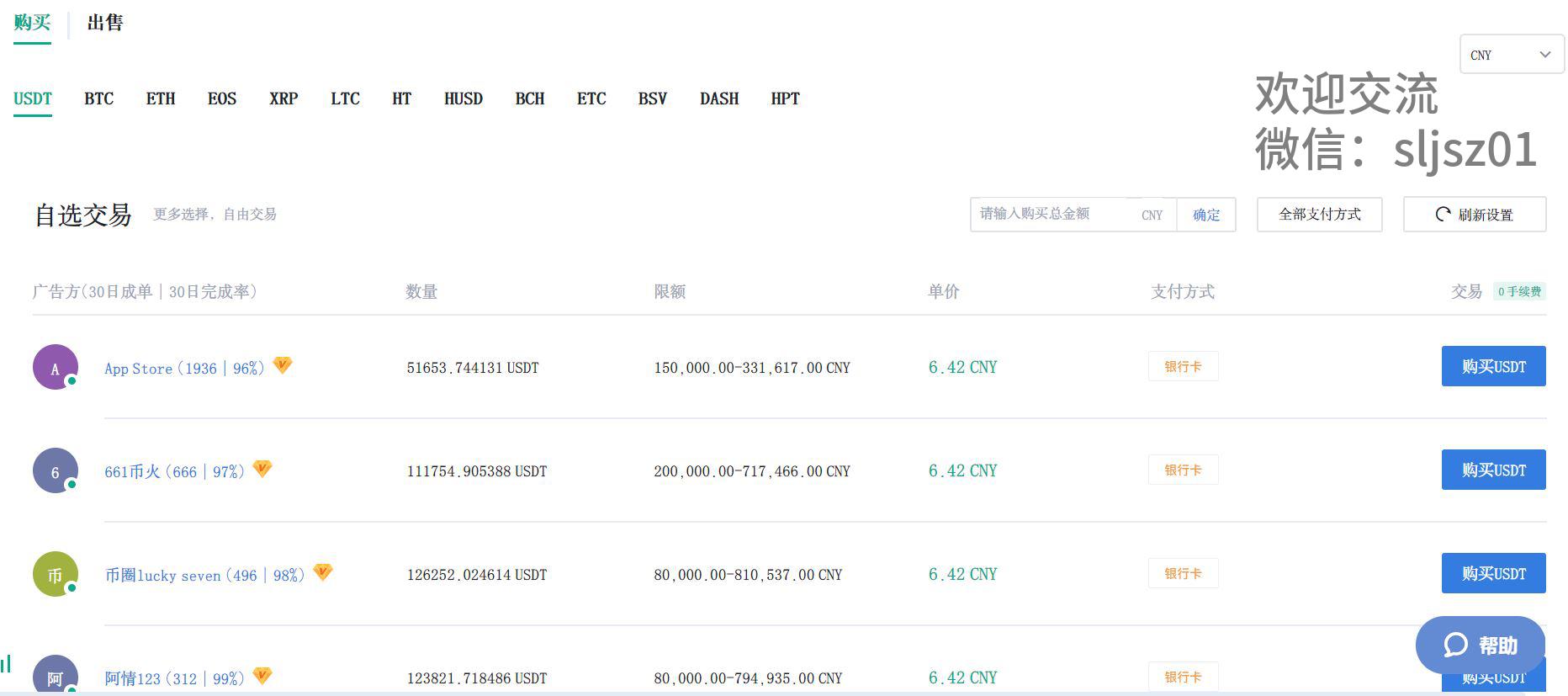

第一步,执行法币交易,法币交易这个名称比较拗口,其实大家可以把它理解为是股票、期货账户的银证、银期转账,即从我们的银行账户向交易所账户入金。但不同于股票、期货,数字货币的入金需要转换为对应的数字货币币种,这时我们就需要与法币交易的商家进行交易,在入金的同时,将手中的法币,转换为数字货币,例如usdt、btc等。我们建议大家兑换usdt,相对于其他币种,usdt的otc商家买卖价差最小,此外,兑换金额越多,价格越便宜。usdt是一种与美元挂钩的稳定币,当我们通过法币交易入金后,我们实际上已经开始承担人民币相对于美元的波动风险。

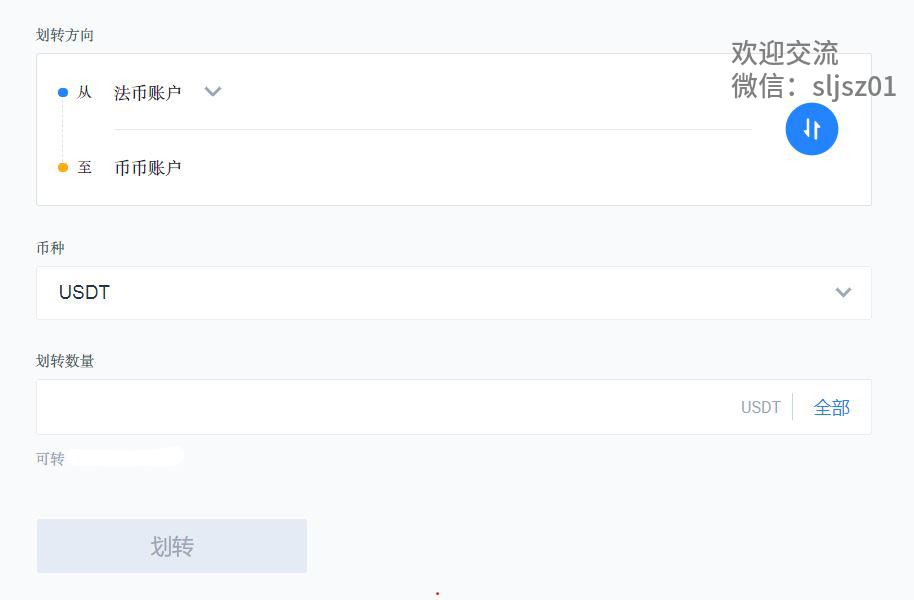

第二步,将法币交易购买得到的usdt,转入币币账户,准备币币交易。假设我们入金了1000usdt,通过划转后,该1000usdt,就全部到币币账户了。

第三步,假如我们需要在ETH现货与当季合约之间进行期现套利,套利金额是1000usdt。我们需要先知道应该购买多少个ETH,我们先通过合约交易的行情报价,计算如果我们此时做空1000usdt的合约,大约等值ETH是多少的量。根据交割合约的规则,每张ETH合约相当于10usdt,1000usdt相当于做空100张合约。我们在行情中输入卖出合约的张数100,行情会自动计算出等值的ETH=0.7665

第四步,我们再到现货交易,也就是币币交易的界面,在箭头处位置,输入0.7665,点买入ETH,并不要选杠杆或做空,交易完成后,我们的币币账户中,就多了0.7665左右个ETH。

第五步,我们再次进行账户划转,将币币账户中的0.7665个ETH全部划转至交割合约账户,充当交割合约的保证金。划转完成后,我们的交割合约账户中,就有了0.7665个ETH。请注意,此时交割合约的ETH共有两个功能,一是ETH的多头持仓,二是充当ETH交割合约的保证金。

第六步,我们再次进入交割合约,到我们目标做空合约:ETH当季合约的下单界面,填好卖出价并在卖出量的地方填入100张,选择卖出开空,就完成了我们的这一次期现套利的全部操作了。

完成操作后,我们再检查一下账户是否期货、现货完全对冲,我们来看ETH资产栏中的预估强平价以及担保资产率,由于我们选择的合约杠杆系数是5X(即5倍杠杆),按照火币的调整算法,担保资产率越接近495%代表风险越小。

讲完手工交易的步骤,我们再来讲一下手工交易会遇到的潜在问题,大家在交易的过程中需要注意

第一,从现货成交,到合约对冲,中间需要经过币币到合约的划转,以及合约交易价格、交易量的选择并下单,这个过程中,行情有可能发生剧烈波动,导致合约空头还未成交的情况下,裸露的现货多头头寸发生损失。

第二,如果交易的资金量较大,一次性的下单会造成对市场的冲击,造成额外的建仓成本

第三,手工交易一般只能盯住一到两个币种进行下单,有可能手工下单的币种,不是预期收益最大的币种

第四,在交易过程中由于人为原因,不慎单子方向下反,数量填错,而没有及时发现,会使得本身无风险套利的头寸裸露敞口,受到单方向波动的影响

第五,人工交易平仓需要实时盯盘,如果价差在凌晨收敛,有短暂出场的机会,可能难以捕捉

实现全自动期现套利

由于人工交易会存在着上述问题,那么我们是否可以通过全自动化交易,来最大程度上规避上述问题?答案是肯定的。我们通过接入火币API,使用Python开发了期现套利的自动交易程序,包括四个组成部分:套利机会监控、套利交易建仓、套利持仓平仓、套利持仓的合约移仓。

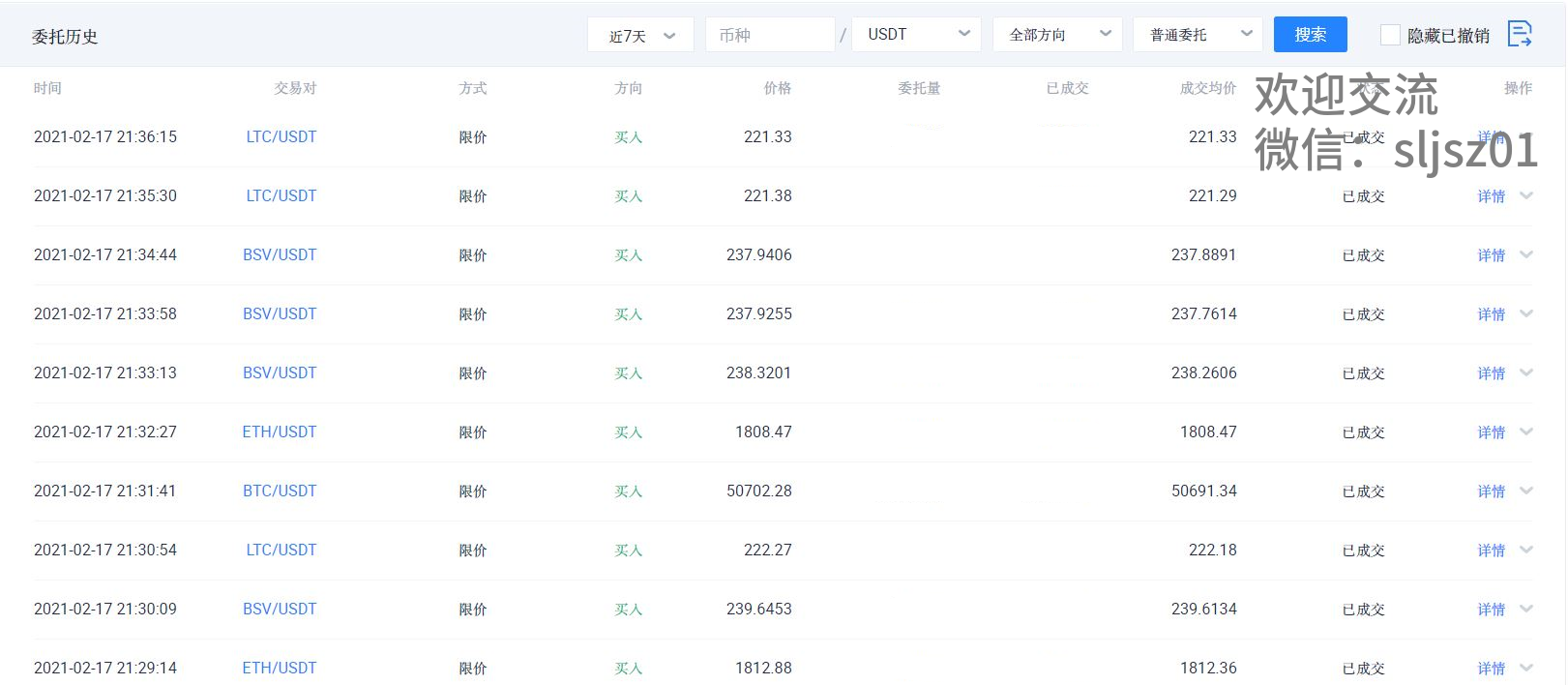

1.我们通过监控程序,遍历所有挂牌合约的潜在套利组合,计算套利收益率,选择绝对收益、或是年化收益最高的组合进行下单。从下图的交易可以看出,我们在下单过程中,会根据套利收益率的排序,自动切换品种,选择收益率最高的币种进行下单。

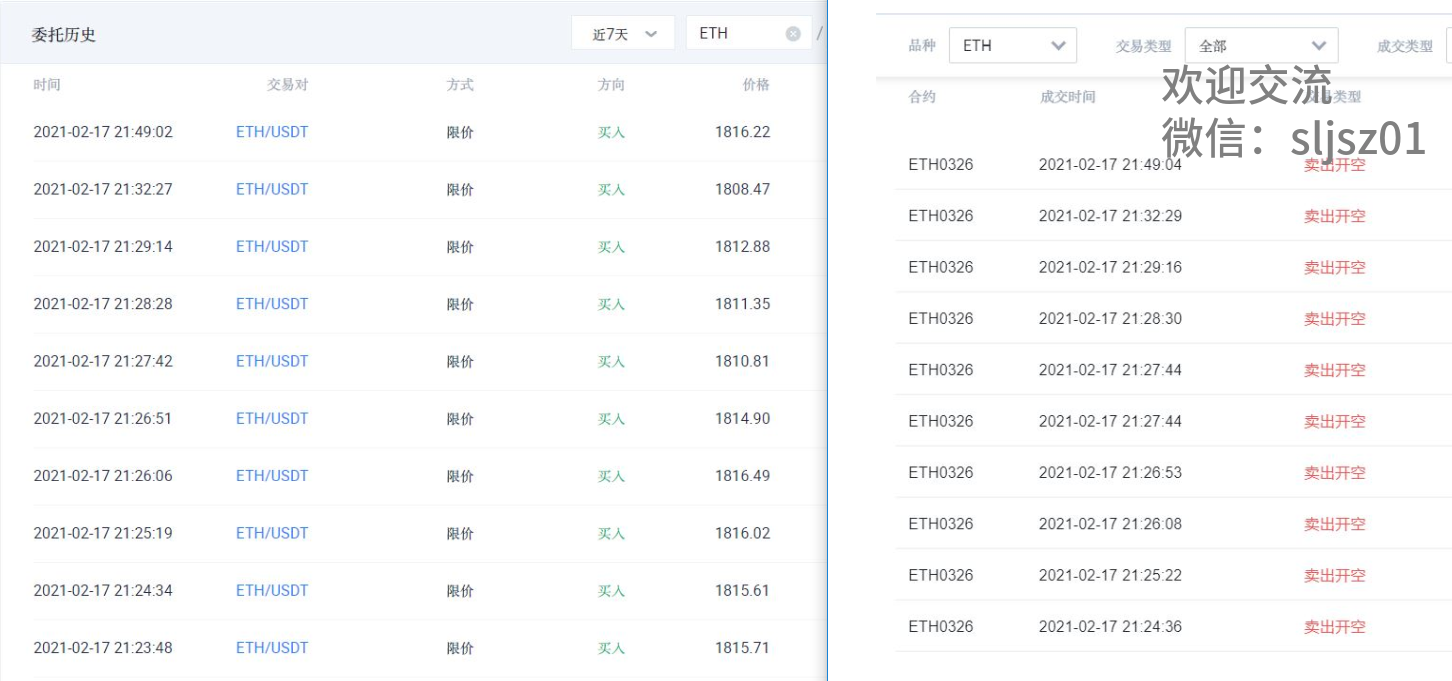

2.拆单,降低大资金交易成本。我们对于合约、现货的下单,都会使用拆单算法,分批下单,具体拆分量、单次下单比例可根据参数调整。以下是我们按照10手拆分的单量,对ETH合约进行下单对冲的交易例子。

3.自动计算交易量,做到期现无敞口对冲。我们在执行完整个期现套利的建仓程序后,来看ETH资产栏中的预估强平价以及担保资产率,此时ETH合约的强平价格是1587万多,相对于2000左右的现价,需要涨1000倍左右,显然是一个极其安全的状态。

4.快速划转和对冲。我们在前文中提到,从现货成交,到合约对冲,中间需要经过币币到合约的划转,以及合约交易价格、交易量的选择并下单。手工完成这些步骤,需要一定的时间。通过程序的全自动执行,我们可以在秒级别完成资金划转、合约精确手数的下单对冲,现货下单后的合约头寸都在2秒以内完成,避免行情快速波动对账户的影响。

5.合约到期移仓、平仓。目前的数字货币合约市场,处于远期合约依次高于近期合约的升水市场,这意味着当我们持有对冲的合约临近到期,我们可以将对冲合约头寸继续移仓到更远的月份,继续获取远月溢价的新的无风险收益。我们的移仓程序,同样采用拆单,加marker taker的移仓方式,即近月marker单等待成交,远月taker单覆盖敞口,由于数字货币合约marker 交易手续费低于taker,此举能进一步降低移仓成本。

对于平仓,由于目前远期合约持续升水,我们可以持续获取溢价利润,平仓操作暂时用不到。如果未来数字货币市场转向,合约出现低于现货的情况,我们就可以通过平仓程序,来锁定期现套利的利润,而不需再等待到交割。

分享资料领取方式

如果大家对本次分享的自动交易代码感兴趣,欢迎扫码添加小编微信领取,相信正在研究或者想要编写策略的你,看了这些分享,会有更多的收获和启发。

往期干货分享推荐阅读

Omega System Trading and Development Club内部分享策略Easylanguage源码

【数量技术宅|量化投资策略系列分享】基于指数移动平均的股指期货交易策略

AMA指标原作者Perry Kaufman 100+套交易策略源码分享

【数量技术宅|金融数据系列分享】套利策略的价差序列计算,恐怕没有你想的那么简单

【数量技术宅|量化投资策略系列分享】成熟交易者期货持仓跟随策略

【数量技术宅|金融数据分析系列分享】为什么中证500(IC)是最适合长期做多的指数

商品现货数据不好拿?商品季节性难跟踪?一键解决没烦恼的Python爬虫分享

【数量技术宅|金融数据分析系列分享】如何正确抄底商品期货、大宗商品

浙公网安备 33010602011771号

浙公网安备 33010602011771号