技术干货:trader-x 合约量化策略的 XTrader 落地与验证

作为一名长期从事金融数据开发的工程师,在 trader-x 合约量化策略落地的过程中,我和团队踩过不少坑 —— 数据延迟导致信号失效、回测工具不兼容导致策略验证周期长、自动化执行精度不足引发交易误差…… 实测数十款量化工具后,我们最终选定 XTrader 作为核心落地工具,其功能实用性和稳定性,恰好解决了机构级多资产量化交易的核心痛点。本文结合实际开发经验,聊聊 XTrader 在量化策略落地中的具体应用。

一、XTrader:量化交易落地的 “实用派” 工具

对量化开发者来说,一款工具的核心价值不在于界面是否炫酷,而在于能否打通 “数据获取 - 策略验证 - 自动执行” 的全流程闭环。XTrader 作为覆盖外汇、股票、加密货币等多资产的量化工具,最核心的优势是直击量化落地的核心痛点:

- 无需在多个工具间切换,一套工具就能完成从策略构思到实盘执行的全流程;

- 开放 API 接口支持自定义策略开发,不会被内置功能限制开发思路;

- 实时行情采集 + 低延迟传输,满足高频交易场景的核心需求。

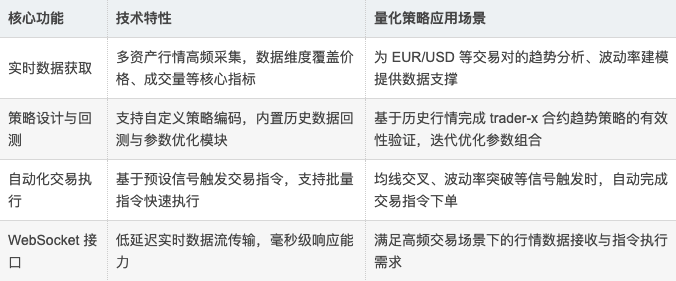

以下是 XTrader 核心功能与实际开发场景的对应关系,方便大家快速理解:

对技术开发团队而言,这类 “精准解决问题” 的功能设计,远比冗余的附加功能更有价值 —— 毕竟量化交易落地,稳定性和执行效率才是第一优先级。

二、trader-x 合约量化策略:3 类可直接落地的实战方案

trader-x 合约量化策略开发的核心逻辑,是通过数据建模和自动化规则规避人为情绪干扰,而非追求复杂的数学公式。结合 XTrader 的功能特性,以下 3 类策略落地性最高,附完整可运行代码,大家可直接参考:

- 趋势跟踪策略:基于均线交叉的信号实现

核心逻辑:以 50 日短期均线和 200 日长期均线的交叉为核心信号,短期均线上穿长期均线则触发买入,下穿则触发卖出,聚焦中长期趋势,过滤短期波动干扰。

借助 AllTick API 获取实时行情数据,该策略的核心实现代码如下:

import requests

def get_data():

params = {'symbol': 'EURUSD'}

url = "https://apis.alltick.co/market_data"

response = requests.get(url, params=params)

return response.json()

def moving_average_strategy(data):

short_window = 50

long_window = 200

short_ma = sum(data[-short_window:]) / short_window

long_ma = sum(data[-long_window:]) / long_window

if short_ma > long_ma:

return "BUY"

else:

return "SELL"

data = get_data()

action = moving_average_strategy(data['prices'])

print(action)

- 均值回归策略:基于 Z-score 的超买超卖判断

核心逻辑:价格始终围绕历史均值波动,当偏离程度超出合理范围时,大概率向均值回归。通过 Z-score 计算价格偏离度,阈值设为 2,Z-score>2 判定为超买(卖出),Z-score<-2 判定为超卖(买入),其余情况观望。

该策略适配多数市场环境,核心实现代码如下:

import numpy as np

def mean_reversion_strategy(data, threshold=2):

prices = np.array(data['prices'])

mean_price = np.mean(prices)

std_dev = np.std(prices)

z_score = (prices[-1] - mean_price) / std_dev

if z_score > threshold:

return "SELL"

elif z_score < -threshold:

return "HOLD"

return "BUY"

data = get_data()

action = mean_reversion_strategy(data)

print(action)

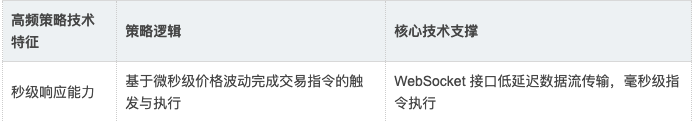

- 高频交易策略:低延迟接口的适配应用

核心要求:高频交易的核心是 “低延迟”,毫秒级的数据传输延迟都可能导致交易失败。XTrader 的 WebSocket 接口提供毫秒级数据流传输能力,可支撑秒级 / 毫秒级的交易指令触发,完美适配高频交易需求。

需要注意的是,高频交易风险远高于中低频策略,市场短期波动的不确定性会放大亏损,仅建议搭建了成熟风控体系的团队尝试。

![截屏2026-01-30 上午11.10.24]()

三、量化交易落地的核心认知:没有 “完美策略”,只有 “适配工具”

从业多年,我最大的感悟是:不存在适配所有市场环境的 “完美策略”,趋势跟踪、均值回归等策略都可能在特定阶段出现回撤,这是策略与市场环境适配性的正常表现,而非策略逻辑失效。

对量化开发者而言,量化交易的价值在于:

- 用 XTrader 这类工具解决数据延迟、落地繁琐等技术痛点;

- 通过科学的回测和参数优化降低策略误差;

- 以长期视角验证策略的收益稳定性,而非追求短期暴利。

浙公网安备 33010602011771号

浙公网安备 33010602011771号