股票和债券好比证券投资领域的一对孪生兄弟,债市和股市相互联系,相互影响,具有某种跷跷板效应。我们在投资的时候必须比较透彻的了解这两个投资品种,通过这两个投资品种吸引力的对比来分配资金,通过资本市场的通盘考察来做出投资决策,这也是格雷厄姆价值投资思想的核心内容。大多数股票投资者轻视债券,觉得债券投资没有意义,利息太低,投资股票才是投资,高风险高回报,选择最优质的公司,最牛的股票加杠杆才能提高收益,殊不知这样做可能是危险的投机行为。投资是要在透彻分析的基础上,保证本金的安全,获取满意的回报。而保证本金安全的关键在于安全边际,而股票安全边际的衡量恰恰是由高级债券利率,即市场无风险利率水平来决定的。巴菲特也说:高级债券利率就是市场的万有引力。任何短期脱离引力的疯狂牛市最后带来的都是崩盘的灾难,而远低于债券利率水平的熊市也会在利率引力的作用下价值修复。

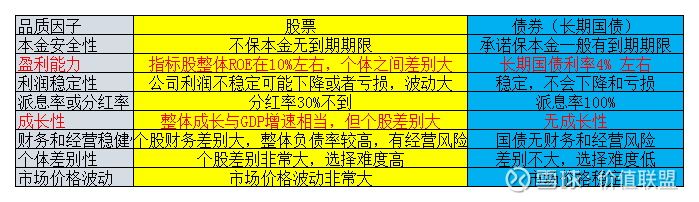

下面我们通过决定证券价值的几大品质因子来对比股票和债券的特点:(因为各种债券类型较多,我们以长期国债作为对比对象。)

从上表可以看出,债券在很多品质因子上超越股票,特别是本金安全性,市场价格稳定性,利润稳定性,派息率和财务稳健性,个体差别方面。而股票的优势只在于盈利能力(ROE),和成长性方面。我们分析下股票的两个优势:

先看盈利能力,股票的ROE虽然高于债券很多,但个体差别巨大,而且并不稳定,如果以上证50,沪深300指数整体来衡量,ROE大概10%左右,而这并一定就是投资者的收益,因为投资者往往以高于1PB的价格买到了这些资产,如果价格是2PB,投资者理论收益就只有5%了,所以收益与股票价格水平密切相关。

再看成长性,股票的成长性来源于未分配利润的再投入和新资本投入,然而这种成长具有以下特点:1,非匀速的成长,股票整体上7%的利润增长率,并不是按GDP增速匀速增长,GDP增速相当于营业收入增速,而利润增速的波动更加剧烈,通过对近10年整体上市公司利润增速的数据统计更是证明了这一点,拉长周期看,营收增速可能与利润增速相近,但利润增速非匀速性,波动性很大。而且很多利润增速是由新资本的投入产生的,而并不是内生性增长产生。

2,不均衡性:上市公司各行业,个别公司之间的差别很大,整体上看,但各行业兴衰起伏,各公司之间存在巨大的差别,一些行业在兴起,一些行业在衰落,难以判断。要应对这种差别,就需要一个较分散化,类指数化的策略,或者选择更加稳定的行业和公司组合投资。

综上:考虑到股票相对债券存在这么多的问题和风险点。如果股票和债券如果估值相当,比如都是25PE(4%利率债券的估值),显然股票是缺乏吸引力的,股票要具有吸引力有两种情况:

1,股票价格相对于债券有折扣,比如相对于25PE,有三分之一或者一半的折扣,即股票估值在10-15PE以内,当然还得要求选择的这些公司是具有投资性的,利润稳定,财务稳健,如果不会选择,直接选择这个估值区间的指数基金也是符合逻辑的,因为指数ETF的稳健性是远高于单个个股的。

2,股票的成长性非常确定而且大幅高于市场平均水平,比如远高于7%的平均水平,超过一倍达到14%以上。要求的是成长确定,财务稳健。而且买入股票的价格也不能太高,比如高于25PE,如果买入价格过高,也有透支成长,和成长不及预期下跌的风险。

第一种可以成为价值股投资,而第二种可以称为成长股投资,我们推荐第一种投资方法,因为对未来预期低,实现可能性高。而第二种要求成长确定并高于市场平均水平,这恰恰是最难的,很难预测的,而且如果买入估值安全边际不充足,存在损失本金的风险。

总结:股票如果估值与债券相当,股票缺乏吸引力,股票要具有吸引力价格需要给予折扣。股票不具吸引力的时候可以把股票换成债券,不买不具吸引力的股票,即使股票有吸引力时也不要全仓股票,因为低估不代表不会继续下跌,股票市场的非理性波动是常态,保持股票与债券动态再平衡是一个很好的策略,具体方法可以看置顶文章穿越牛熊的“巴菲特”投资系统,与债券相对比是股票投资的试金石

作者:价值联盟

链接:https://xueqiu.com/6027152921/127930633

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

浙公网安备 33010602011771号

浙公网安备 33010602011771号