标,他代表了每投入1元钱,企业能够产生多少的收益。如果我们把这个指标通过市场排序,发现高ROE行业,是很多轻资产的科技,软件行业,互联网,医药,或者超级品牌,消费公司。无疑这些公司都是很赚钱的公司和成长很好的企业。于是大家得出一个结论:选择长期高ROE的企业投资。

长期高ROE一般伴随着高成长,很简单一个道理,举个例子:两家企业A和B,ROE分别是20%,10%。假设ROE水平在一段时间保持不变,两家企业今年每股盈利都是1元钱,分红率为30%,如下表:

很明显看出,A的利润增速为B的两倍,和ROE密切相关。

所以说可以得出一个结论:投资长期高ROE公司就是投资长期高成长公司。

我们现在来讨论成长股的投资问题,成长股当然很好,长期成长伴随着股价长期上涨。但成长股投资始终面临两个问题:

1,我们可能会对未来判断错误,成长不一定会继续持续下去,因为有两个很大的阻碍:

(1)本身一家企业连续成长,规模越来越大,他的增速就会慢慢降低直到衰退(投资边际效益递减法则)

(2)高利润率和高ROE很容易受到,诸如竞争对手和各种政策制度的冲击和限制

2,我们即使对未来判断没有错误,成长继续,但是成长股一般都是受市场追捧的明星,他们的价格都很高,高市盈率已经反映甚至透支了成长的前景,我们也很难获利。

。我们来看一个案例:

张裕A是一家品牌红酒企业,标准的食品饮料消费行业,价投们都喜欢。下表为张裕A,20007-2012,ROE数据

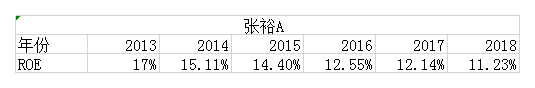

从这个表看张裕A的平均ROE高达35%以上,显然是一个高成长股,我们如果以此类推未来五年张裕A的业绩应该会继续增长,那我们来看看张裕A,2013-2018的ROE数据

如果不在表头写上张裕A,肯定没人相信这两个表的数据是一家公司。发生了什么情况呢,张裕A的ROE和成长2012年后出现断崖式的下跌而且没有反弹。股价从复权后近100元跌到现在的29元。显然就是我们说的冲击成长第二种情况发生了,高ROE带来强烈的竞争,来自海外优质,廉价的红酒大量倾销到中国,把张裕A这个龙头企业打的翻不过身来。还有一些企业因为规模庞大,利润增速下降,比如四大行等。中国经济增速也是如此。

ROE还存在一个质量的问题的,显然一个高杠杆,高负债企业的ROE如果与一家稳健的企业相同,我们更愿意选择稳健的企业,这个问题涉及公司的资本结构,参考:如何用一个指标排除康美,康得新

总结:长期高ROE,意味着高成长,高成长股的投资存在很大的不确定性,唯ROE不可取。我们防范未来的不确定性,我们需要在安全估值的前提下,然后综合考察企业的盈利能力(ROE),利润稳定性,资本结构和财务稳健性,成长性,分红率和分红历史这些品质因子,综合做出判断

作者:价值联盟

链接:https://xueqiu.com/6027152921/127551131

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

浙公网安备 33010602011771号

浙公网安备 33010602011771号