政府征税是对事而不是对人。征税主要对象主要是消费和收入。

1. 向消费征税 Expenditure(间接税)

1.1 消费税总体介绍

消费者在购入商品时,连同税款一起交给卖方。此时税纳人是卖方,而实际负税人是消费者。

- 这种由生产者支付,由消费者承担的消费税被称为间接税 Indirect Tax

- 通过对消费征税,实现政府收入和调控消费行为 优化经济资源分配。

- 不同国家消费税有不同名称:

a. 商品税 Goods and Services Tax

b. 消费税 Excise Tax

c. 增值税 Value Added Tax(在商品流转的各个环节分步征税) - 按价格固定比例征税的方法,叫做从价税 Ad Valorem Tax.

- 按消费量进行征税的方法,叫做 从量税 Specific Tax

1.2 增值税的征收方式

(理解消费税实际是由最终消费者负担的)

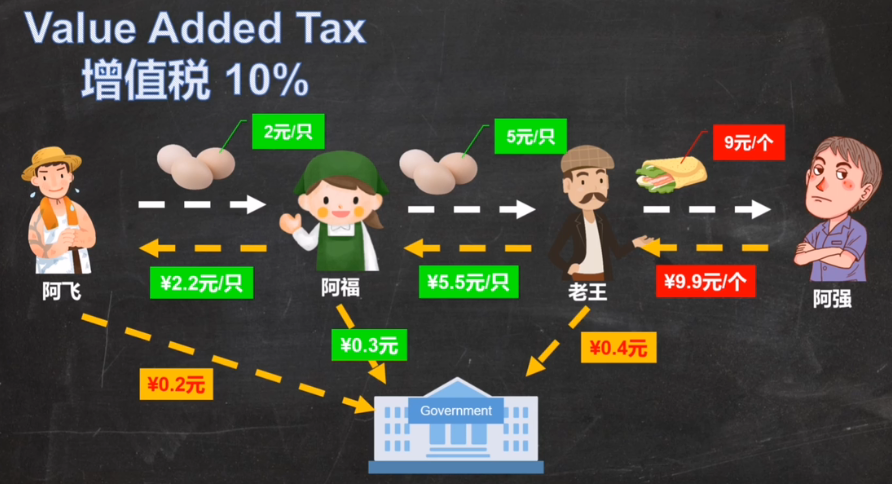

在流转的各个环节对增值部分进行征税,这样从开始的生产者到最终消费者来说总计售价的增值部分也就等于商品的最终售价,也就是说各环节累计增值税 = 最终售价 × 税率

如下图:2元、5元、9元是实际售价,2.2元、5.5元、9.9元是含税售价,政府最计征税0.9元,其全部由最终消费者负担,中间商并没有被征过税。

这种对商品流转的各个环节分步征收增值税,好处是不必等到商品到最终消费者手中才能征得税款。

2. 向收入征税 Income(直接税)

应税额 = 负税人收入 × ?%

2.1 常见的收入税

个人所得税 Personal Income Tax

企业所得税 Corporate Tax

资本利得税 Capital Gain Tax

政府通过直接向收入征税从而可以向弱势群体补贴,被称为 收入再分分配 Income re-distribution.

所以,虽然政府征税对事而不对人,但除非你既不花费也不赚钱,每天你只呼吸空气晒太阳,否则,只要你活着税就是每天必须向政府支付的费用。

2.2 收入税的其他分类方法

2.2.1累进税 Progressive Tax

递增的,收入越高征税比便越大。比如:个人所得税

2.2.2 比例税 Proportional Tax

应税额占收入的比例是固定的。如企业所得税,其税率和企业类型有关,但和企业利润多少无关。

2.2.3 累退税 Regressive Tax

与累进税相反,其税率随收入上升而下降。

一说:用于调节某准入门槛,这时让收入低的企业税率高,从而挡在门外。

二说:累退性是指对于日用必须品来说,高收入人群都去买高端日用品去了,反而对必须日用品的消费少,赋税低(收入高赋税低所以叫累退性);由于低收入人群购买的最多,反而是低收入人群实际负税最多。

补充阅读:累退性指的是财富水平高的理应多缴纳税费,反之少缴纳税费。虽然商品税一般按比例征税,多消费多交税,看起来没什么问题。但是边际消费倾向递减规律的存在,使得高收入者消费量的增长小于收入的增加,因此高收入者的税负比收入增加得慢。其次,必需品和日用品的商品的税率相同,而需求价格弹性不同,必需品需求价格弹性小,日用品需求价格弹性大。低收入者购买的必需品较多,承担的税负较多,因此具有累退性。

浙公网安备 33010602011771号

浙公网安备 33010602011771号