熊市是怎么结束的?牛市前夜各大指标走势全梳理|策略(一)

在每一轮熊市的末尾,尽管市场已经非常便宜,但大多数人依然选择恐慌,市场上弥漫的是“这次不一样”、“牛市已死”的论调。但事实上,大多数人的选择往往是错的,等周期的齿轮碾过,你会发现其实每次都一样:每一次的熊市末尾成了投资布局的最佳窗口期。熊市里有多煎熬,后来的牛市就有多疯狂。如果能承受一定的风险,不仅不应该恐慌,反而应该更贪婪一些。2008年末、2014年上半年、2016年初、2018年末、2020年二季度,都是如此,市场在绝望中上演了绝地反击的好戏。

当然,这都是事后诸葛,身处当时的市场中,你很难判断熊市到底走到什么程度了。很多时候你以为熊市就要结束了,但其实还在半山腰。那么问题来了,有没有办法预测熊市的底部?

理论上,熊市底部是一个基本面、估值面、资金面、情绪面共同决定的随机事件,任何人都没办法准确预测,尤其是情绪面的非理性波动,经常会让理性的预测失效。但尽管如此,我们依然可以通过基本面、估值面和资金面的一些信号,来判断一个大概率的底部区域,这对投资来说就足够了,毕竟投资中永远没有100%的确定性。

回顾历史上最近五轮熊市(以沪深300为基准),虽然每次的熊市剧本都不一样,但总能找到一些相似的情节。今天我们就对照历史,系统的梳理一下熊市触底、牛市来临之前基本面、估值面、资金面等各方面指标的变化,从中捕捉一些牛熊切换的必要信号,然后结合目前情况看看哪些信号已经出现、哪些还需要等待。当然,要提醒大家的是,看到这些信号不一定熊市就见底了,但如果没有这些信号,我们确实应该更加谨慎。

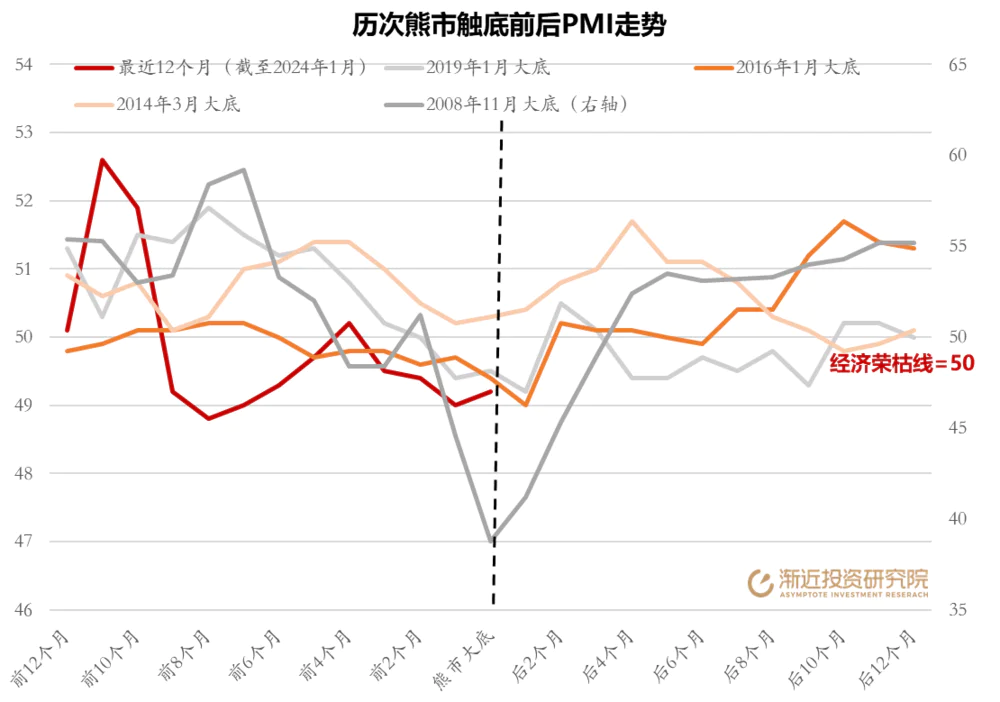

信号1:经济从底部复苏,PMI触底反转,但可能仍处于50的荣枯线以下

PMI是经济增长的先导指标,与经济增长的走势高度相关。前面四轮熊市中,PMI见底时间和熊市见底时间基本是前后脚。有时比市场触底晚一点,比如2019年1月熊市见底,PMI次月见底;2016年1月熊市见底,PMI次月见底。有时比市场触底早一点,比如2014年3月市场触底,而PMI早一个月见底。有时两者同步见底,比如2008年11月PMI和市场同步见底。不难看出,熊市大底基本是和经济触底同步完成,经济边际好转是一个必要条件。

不过有意思的是,熊市的终结似乎并不需要经济有多强,大部分情况PMI仍在荣枯线(50)以下。比如,2019年熊市见底当月PMI仅为49.5,次月降至49.2,2016年熊市见底当月PMI仅为49.4,2008年熊市见底当月PMI仅为38.8,前后两个月分别为44.6和41.2。只有2014年熊市见底时PMI在50以上,但也只有50.3,并不算强,所以强经济并不是熊市见底的必要条件。

目前情况:已经具备,但力度偏弱。本轮周期较为特殊,PMI在2022年11月和2023年5月两次触底,经济已经在边际好转路上,条件初步具备,只不过力度确实偏弱,近两个月49左右的PMI基本是历次触底周期中最弱的,仅比2008年的情况好一点。

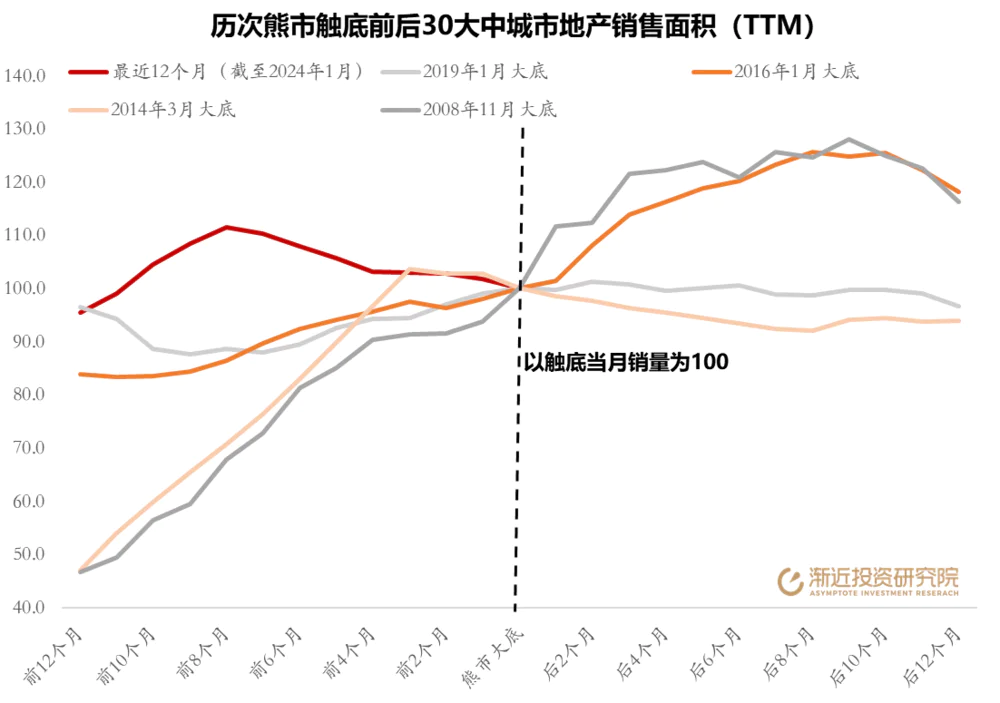

信号2:房地产销售完成触底,并且已经强劲修复半年以上

地产稳则经济稳,每一次经济走强之前,房地产基本都已经率先复苏,而房地产的复苏一般首先从销售开始。如果房地产销售不起来,意味着整个传统产业链的复苏都不理想,进而拖累经济复苏和股市反转。从历史来看,前几次熊市见底之前,房地产销售基本早已见底,作为先导指标的30大中城市房地产销售(TTM)已经复苏了相当一段时间,至少半年以上,而且复苏力度相对强劲,后续销售也基本能持续回暖。

比如,2016年1月熊市触底前一年30大中城市销售面积TTM回升了19%,2014年3月触底前一年回升了112%,2008年11月触底前一年回升了114%。不过,这种强复苏基本出现在早期的房地产上行大周期当中,最近的2019年这一轮明显要弱一些。2019年1月熊市触底时30大中城市销售面积较前一年低点仅回升了14%左右。

目前情况:不具备,房地产销售小幅回暖后再度恶化。本轮周期房地产成为经济复苏最大的拖累,不是因为政策不够宽松,而是人口等长周期拐点过了,地产供求基本面出现重大变化。2022年防疫调整后地产销售短暂复苏,30大中城市销售TTM一度回升17%左右,但主要是疫情的低基数造成,持续性不足。2023年5月之后再度回落,过去8个月销售又下降了10%左右,显然,地产还没稳住。

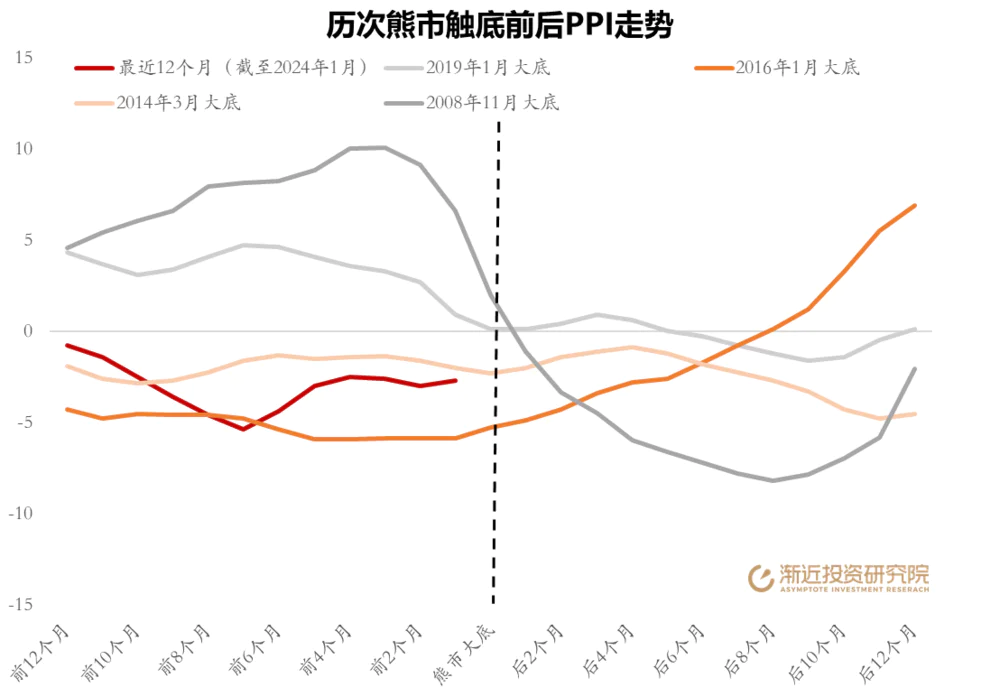

信号3:PPI处于深度出清的通缩后期,不一定彻底完成出清,但出现降幅收窄的边际好转趋势

PPI是通胀周期的核心指标,而通胀周期和A股的业绩周期密切相关。在每一轮熊市的中后期,基本都是通胀和业绩周期同步下行,市场从杀估值到杀业绩,经历最后一跌。而从历史来看,这个最后一跌不一定等到业绩彻底出清才结束,大多数情况市场底会先于业绩底和通胀底出现。也就是说,在熊市大底出现时,PPI一般已经经历了相当长时间的下行出清,出清已经进入中后期,大概率已经出现降幅收窄趋势,但一般都还在持续负增长的通缩通道中,没有彻底反转上行,但不妨碍熊市的触底。

比如,2019年1月熊市触底时PPI仅为0.1%,已经连续下行8个月,1-4月一度有所回升,但到当年7月之后又连续负增长;2016年1月熊市触底时PPI已经连续负增长了47个月,降幅已经开始收窄,但同比仍在持续下跌,直到当年9月才转正;2014年3月熊市触底时PPI也已经连续负增长了25个月,降幅当年明显收窄,一度接近转正,但后来又加速下行,直到2015年大牛市PPI也一直是负增长,这算是一次特殊的“水牛”,没有明显的业绩支撑;2008年情况也比较特殊,PPI当时刚刚下行5个月,降幅还在扩大,后续又持续负增长了1年才转正。

目前情况:初步具备。本轮通胀和业绩的下行周期中,PPI从2021年10月开始同比见顶回落,2022年10月开始同比负增长,至今已经连续负增长15个月。而且从2023年6月开始,降幅已经趋于收窄,PPI明显处于出清的后期,今年上半年有望转正。

浙公网安备 33010602011771号

浙公网安备 33010602011771号