金融学概论

资产类别(Asset Classes)

金融资产类别

- 固定收益类资产(Fixed-income/ Debt Securities)

- 货币市场工具(Money Market)

- 国库债(Treasury Bills/ 短期国库券)

- 存款证(Certificate of Deposit/ 存款凭证)

- 商业票据(Commercial Paper/ 商业短期借据)

- 固定收益资本市场工具(Fixed-Income Capital Market)

- 国库票据(Treasury Notes/ 中期政府债券)

- 国债(Treasury Bonds/ 长期政府债券)

- 货币市场工具(Money Market)

- 权益类证券(Equity Securities / 股票)

- 衍生品

- 期权(Options)

- 期货(Futures)

- 结构化金融产品(Structured Finance)

- 债务担保证券(Collateralized Debt Obligation/ CDO)

- 资产抵押债券(Asset-Backed Security/ ABS)

保证金购买(Buying on Margin)

维护保证金比例 = 净值 / 股票市值(做多做空都是这样)

如果低于一个比例需要追缴保证金。

基金(Funds)

小投资者的问题:

- 不能够构建足够多样化的投资组合

- 更高的交易成本

- 没有时间调研

因此需要基金。

基金类型

开放型(Open-end funds)基金(e.g. mutual funds, hedge funds):由基金本身进行创建和赎回,投资者从基金本身购买份额,并在每个交易日结束时“净资产价值(NAV)”将份额卖回给基金。

封闭型(Closed-end funds)基金:在证券交易所上市交易,具有固定数量的已发行份额(可以通过额外发行补充),封闭型基金在投资者之间交易,交易价格通常不等于基金的净资产价值。

交易开放型指数(Exchanged-traded funds)基金(ETFs)是最新的一种基金类型,结合了开放式和封闭式基金的优点,ETF 的份额在交易所投资者之间交易,但设有一种套利机制,以使市场价格始终接近基金的净资产价值。

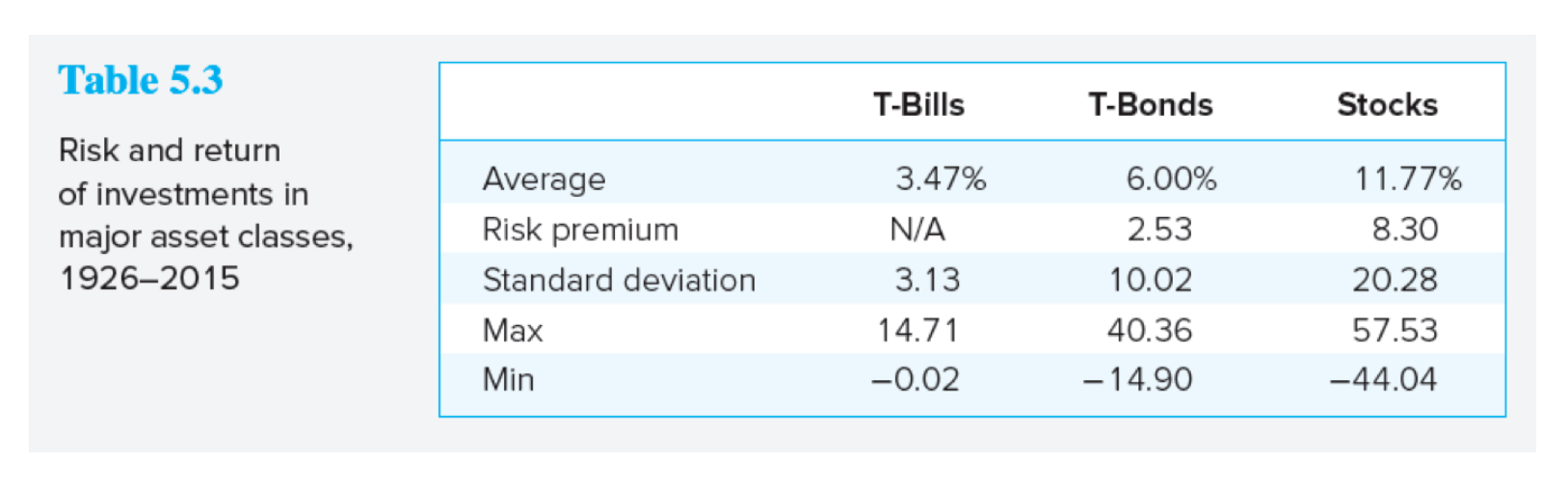

风险投资组合的历史收益

名义回报率(nominal return)\(i\)

实际回报率(real return)\(r\)

通胀率(inflation rate)\(\pi\)

风险溢价(risk premium)是指风险资产的预期收益率-无风险利率(risk-free rate,如 T-bills)。

标准差用来衡量波动性、风险。

超额收益(excess return):实际收益率-无风险收益率

投资组合介绍

效用函数:\(U(X)\) 表示对这个资产的优先级,越大越优先。

假设投资者偏好只取决于资产的期望收益率和标准差,设效用函数形如:

\(E(r)\):期望收益率

\(\sigma^2\):收益率的方差

\(A\):投资者的风险厌恶系数。

根据这个可以在 \(E(r)-\sigma\) 坐标轴上画出一个无差异曲线,在这条曲线上的效用函数相等。

构造投资组合(Constructing Portfolios)

假设只有两种资产 \(1\) 和 \(2\):

- 收益率是随机变量 \(r_1,r_2\)

- 期望收益率是 \(E(r_1),E(r_2)\)

- 标准差是 \(\sigma_1,\sigma_2\)

- 协方差是 \(\sigma_{12}\)

- 策略权重 \(w_1,w_2\)

设 \(r_p\) 是投资组合的收益率(也是随机变量),那么什么决定了 \(E(r_p)\) 和 \(\sigma_{p}\)?

无风险资产的组合策略(Portfolios with a risk-free asset)

设资产 \(1\) 是无风险资产:\(E(r_1)=r_f\) 且 \(\sigma_1^2=0\)。

那么 \(\sigma_{12}=0\)。

那么 \(\sigma_p=w_2\sigma_2\)。

设只有两种资产,无风险资产,收益率 \(r_f\) 和风险策略 \(P\),收益率 \(r_p\),期望收益率 \(E(r_p)\),标准差 \(\sigma_p\)。

这两种资产组合成一个组合策略 \(C\),满足权重 \(w_1+w_2=1\),设 \(w_1=y\),那么 \(w_2=1-y\)。

其中 \(E(r_p)-r_f\) 之前提过,叫做风险溢价(risk-premium)。

定义夏普率/收益波动性比率(Reward-to-Volatility(Sharp) Ratio)\(S\) 为:

然后发现:

由于 \(\sigma_c=y\sigma_p\),于是

所以 \(E(r_c)\) 和 \(\sigma_c\) 是线性关系,这条直线被称为资本配置线(Capital Allocation Line/CAL)

然后效用函数又是个二次函数,所以可以找到最优的点,效用函数最大。

最优风险投资组合

- 市场风险/系统性风险/不可分散风险(Market risk)

- 公司特有风险/非系统性风险/可分散风险(Firm-specific risk)

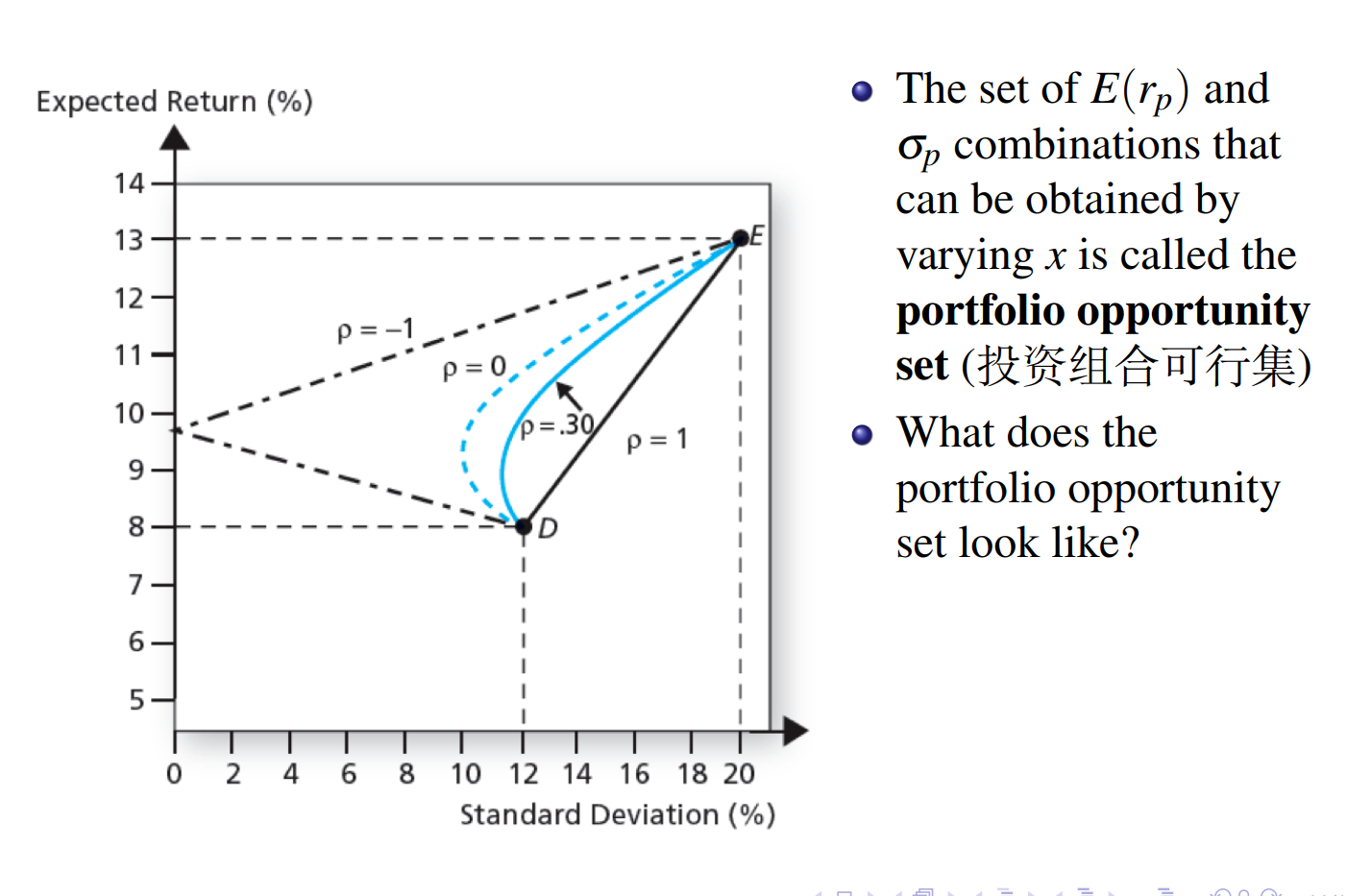

两个风险资产的组合的方差会和协方差有关,可以设两个资产的权重解出最小方差组合。

只有两个风险资产可以选择时,投资者只会选择上半段(因为下半段方差相同期望低)

多个风险资产组合也类似,会有一条最优的 CAL 连接无风险资产和切点,最优策略只可能选这条直线上(结论:所有投资者持有相同的风险投资组合)。

指数模型(Index Model)

\(e_i\) 是随机变量反映了公司固有的风险

\(\beta_i\) 反映了对影响所有证券的因子的敏感性(大、小、负都可能)

其中 \(E(e_i)=0\)(因为有 \(\alpha_i\)),\(\mathrm{cov}(e_i,R_m)=0,\mathrm{e_i,e_j}=0\),\(e_i\) 的方差为 \(\sigma^2(e_i)\)。

给定 \(T\) 个点值 \((R_i,R_m)\),可以算 \(e_i=R_i-(\alpha_i+\beta_iR_m)\),用 \(\frac 1{T-2}\sum_{i=1}^T e_i^2=0\) 估计 \(\sigma^2(e_i)\)。(三个点才能求,所以自由度是 \(T-2\))

方差分解

因为 \(R_i=\alpha_i+\beta_i+e_i\) 且 \(\mathrm{cov}(e_i,R_m)=0\),有:

系统性风险 \(\beta_i^2\sigma^2\),公司特有风险 \(\sigma^2(e_i)\)。

注意到,如果 \(n\) 个不同资产,每个资产 \(\frac 1n\),公司特有风险随着 \(n\) 趋于无穷会趋于 \(0\)。

所以对于 \(n\) 足够大的策略 \(P\),有

于是

资本定价模型(Capital Asset Pricing Model/ CAPM)

主要功能:

- 给出一个“公平的”期望收益率在给定风险之后

- 对尚未公开的资产的期望收益率的合理猜测

关键假设:投资者都是在无风险资产和市场风险资产之间自由组合。最优策略是市场策略。不能的投资者只是无风险资产和市场风险资产的比重不同。

设市场策略含有 \(n\) 个证券,权值为 \(w_1,\dots,w_n\)。

\(r_i\) 对 \(r_m\) 的协方差为:

市场策略的方差为:

所以,资产 \(i\) 对 \(\sigma_{m}^2\) 是 \(w_i\sigma_{im}\),因此贡献占比为 \(\frac{w_i\sigma_{im}}{\sigma_m^2}\)。

类似的,可算出资产 \(i\) 对 \(E(r_m)-r_f\) 的贡献为 \(w_i(E(r_i)-r_f)\),贡献占比为 \(\frac{w_i(E(r_i)-r_f)}{E(r_m)-r_f}\)。

关键假设:贡献风险高的资产贡献的收益率也大。

因此

定义资产 \(i\) 的 \(\beta\) 为 \(\beta_i=\frac{\sigma_{im}}{\sigma_m^2}\)。

于是:

CAPM 和 Index Models

注意到 CAPM 没有 \(\alpha_i\),如果有正的 \(\alpha\) 意味着无风险的收益,投资者就会买,价格就会提高,收益就会变少。

附录

考虑最优化问题

其中 \(r_q=r_f+y(r_p-r_f)\),\(\sigma_q=y\sigma_p\)。

等价于最优化:

令 \(\tilde{w_i}=yw_i\),等价于最优化:

对 \(\tilde{w_i}\) 求导,可得

乘上 \(w_i\) 并累加:

所以也可以得到结论:

套利定价理论(Arbitrage Pricing Theory)

用来给衍生品定价。一个套利机会是构造一个 0 投资策略有固定收益。套利的收益率是 \(+\infty\),风险是零。所以资产价格必须满足无套利(no arbitrage condition),这就是套利定价理论的关键假设。还有一个关键假设是公司固有风险可以被多样性稀释。

回忆 Index Model 有:

等价于:

求期望:

令 \(F=r_m-E(r_m)\),于是 \(E(F)=0\)。两式相减得:

因此,对于一个策略 \(P\) 有:

如果 \(P\) 足够多样,\(e_p=0\),可得:

有结论如果足够多样得策略 \(P,Q\) 得 \(\beta\) 相同,那么 \(E(r_P)=E(r_Q)\)。

证明:设 \(\beta_P=\beta_Q\) 但 \(E(r_P)>E(r_Q)\),无论 \(F\) 是什么,\(r_P=E(r_P)+\beta_PF>E(r_Q)+\beta_QF=r_Q\),因此可以做空 \(Q\) 买入 \(P\)。

那如果 \(\beta\) 不同呢?那可以用无风险资产稀释大的 \(\beta\)。

因此满足:

回忆以下,市场策略 \(M\) 的 \(\beta_M=1\),那么:

于是:

这恰好就是 CAPM 模型!!!

CAPM 和 APT 的关系

CAPM 基于一分风险一分收益,APT 基于无套利等式 \(\frac{E(r_P)-r_f}{\beta_P}=\frac{E(r_Q)-r_f}{\beta_Q}\)。

CAPM 的 \(\beta\) 是求出来的,为\(\frac{\sigma_{im}}{\sigma_m^2}\),APT 的 \(\beta\) 是基于 Index Model 的,是股票固有的。

债券(Bonds)

标准债券用发行人(Issuer),票息(coupon)和到期时间(Maturity)描述。

- 发行人:负责偿还债务的实体

- 票息:年利率。每半年支付一次

- 到期时间:债务到期,本金得到偿还的日期

一个债券的面值(Face value )通常是 \(\$1,000\),但价格以 \(\$100\) 为单位报价。

收益率(Yield)

债券的报价基于收益率的概念,即基于当前价格和承诺现金流。

考虑一个 zero-coupon bond(ZCB)到期时间为 \(t\) 年后,价格为 \(P\),设收益率为 \(y\),有:

这和债券预期收益有关,但不等同于预期收益。因为有风险,甚至美国国债到期前也有风险。

考虑一个 coupon bond,每半年会有票息 \(c\),那么它的价值 \(P\) 满足:

当然,在某个时间买还会有时间相关折算,现在债券的实际价值称为全价(all-in(or dirty) price),从上次分红时间算的价值被称为净价(clean price),报价通常报的是净价。

公司债券

公司通过发行债券借钱,有一些在纽约证券交易所债券平台交易,大多数在场外交易。

- 可赎回债券(Callable bonds):可在到期日之前回购

- 可转换债券(Convertible bonds):可以换成公司的股票

- 可回卖债券(Puttable bonds):给投资者延长债券到期时间的选择权

- 浮动利率债券(Floating-rate bonds):票息可调整

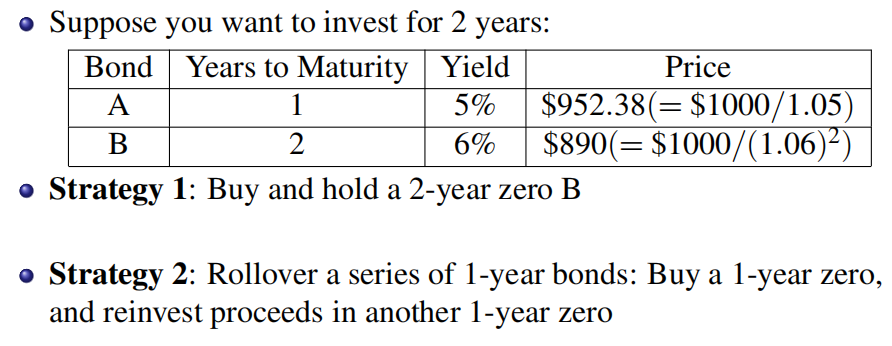

利率的期限结构

在无风险条件下,应该满足 \((1+y_2)^2=(1+r_1)(1+r_2)\),否则供需会不平衡,导致价格波动。其中:

- \(y_2\) 是 2-year yield to maturity -> 即期利率(spot rate)。

- \(r_1\) 是 1-year yield offered today -> 短期利率(short rate)today。

- \(r_2\) 是 1-year yield next year -> short rate next year。

一个即期利率是组成它的短期利率的几何平均。

未来的 short rate 是不确定的 -> 我们采用远期利率(forward interest rates)描述。

通常会有 \(f_n>E(r_n)\),这是因为有流动性溢价。如果 \(f_n=E(r_n)\) 就是无流动性溢价。

股票估值(Equity Valuation)

假设持有了股票一年,价格从 \(P_0\) 变化到了 \(P_1\),和每股的分红 \(D_1\)。\(P_1\) 和 \(D_1\) 都是随机变量。

期望收益率:

给出 \(E(P_1)\) 和 \(E(D_1)\) 的预测,我们可以估计 \(E(r)\)。

市场资本化率(Market Capitalization Rate)

回顾 CAPM:期望收益率和风险相关,风险用 \(\beta\) 估量,高 \(\beta\) 应该有高收益。\(\beta\) 是 Index Model 中股票固有的属性。

结论是:

市场资本化率 \(k\) 是期望收益率(和 \(\beta\) 相关)。

也被称为必要收益率(required rate of return)

注意这里的 \(\beta\) 和 \(k\) 都是和资产相关的,不同股票是不同的。

内在价值(Fundamental Value/Intrinsic value)

一个证券的内在价值是其期望收益率等于市场资本化率的价格。

例如,\(\beta=1.25,E(r_m)=12\%,r_f=4\%\)

那么:

如果 \(E(P_1)=52,E(D_1)=4\),那么内在价值 \(V_0\) 满足:

解得 \(V_0=49.12\)。

如果 \(P_0=48\),那么这个证券被低估了(underpriced)。

股利贴现模型(The Dividend Discount Model)

根据定义:

可得:

其中 \(D_1\) 是可预测的,\(P_1\) 是不能的,但是可以假设 \(P_1=V_1\)(未来的内在价值)

那么

根据定义又有:

再设 \(P_2=V_2\),以此类推可以得到:

这依然难以估计,因此有

固定增长股利贴现模型(The Constant Growth DDM)

假设股利逐年增长,增长率为 \(g\)。即 \(D_{i+1}=D_i(1+g)\)。那么内在价值 \(V_0\) 只取决于 \(k,g,D_1\)。

令:

那么

这里假设 \(x<1\)(暗含 \(k>g\)),有

DDM 暗含了股价会增长如果:

- 股利增长

- 股利增长率增长

- 市场资本化率下降

一些讨论

- DDM 是无意义的如果 \(k<g\)

- 如果一个股票永远不分红?资产泡沫。DDM 不适用。

多阶段 DDM(Multistage DDM)

Constant growth DDM 虽好,但不贴合实际,可以将股利分为多阶段,每段分别贡献。

市盈率(Price-Earnings Ratios)

设 \(E_1\) 为每股期望收益在交税之后。收益要么保留,要么作为股息发放。

令 \(b\) 为收益留存率(retention ratio/plowback ratio),\(1-b\) 为 股利支付率。

期望分红为 \(D_1=(1-b)E_1\),所以如果 \(P_0\) 等于内在价值,会有:

设一家公司资产全部为股权融资(负债为 \(0\))。令 \(\mathrm{ROE}\):return of equity。那么 \(g=\mathrm{ROE}\times b\)

结论是收益 \(E_t\)、分红 \(D_t\)、净值 \(N_t\) 的增长率都为 \(1+Rb\)。

定义市盈率(Price-Earning Ratios/ P/E ratio)为:

意义是维持当前收益什么时候分到股票价值的钱。

P/E 取决于资产得到成长性,风险,留存比率 \(b\)。

期权(Options)

看涨期权(Call Option)使持有者获得在到期时间(或之前)以行权价格买入权。

看跌期权(Put Option)使持有者获得在到期时间(或之前)以行权价格卖出权。

期权买入者(holder)有权利买入/卖出证券,卖出者(writer)有义务买入/卖出证券。

美式期权(American option)是允许在到期时间之前行权,欧式期权(European option)只能在到期日行权。

实值期权(in the money)是指现在行权有收益的,否则称为 虚值期权(out of the money)。

保证金(Margin)和清算(Clearing)机制

期权的 writer 必须缴纳保证金,卖出看涨期权的一方价格上涨可能触发追加保证金,卖出看跌期权的一方价格下跌可能触发追加保证金。

抛补看涨期权(Covered Call)

买入股票,卖出看涨期权

保护看跌期权(Protective Put)

买入股票,买入看跌期权

复制原理(Principle of Replication)

如果两个资产在未来所有的支付结构相同,那么它们的价格相同。

设行权价格 \(X\),Call 的价格为 \(C\),Put 的价格为 \(P\)。

那么有买股票加买看跌期权等价于买看涨期权加未来的 \(X\) 元。

所以有:

\(T\) 是 \(T\) 年之后。

期权定价(Options Pricing)

如何定价期权呢,现在给出二叉树模型,股票价格加个经过一段时间后只有两种可能,两种可能记作 \(+\) 和 \(-\),无风险利率为 \(8\%\)。

例如,股票现在价格 \(S=100\),一个月后可能是 \(S^+=200\) 也可能是 \(S^-=50\),要算行权价格 \(125\) 的看涨期权价值。

那么一个月后期权的价值为 \(C^+=75\) 和 \(C^-=0\)。

一个杠杆股票投资组合为,买一股然后借未来的 50 美元,等价于现在的 \(50/1.08\) 美元,然后这个组合的价值为 \(100-50/1.08=53.7\)。

这样一个月后这个组合的现金流等于 \(2C\) 的现金流(\(+\) 时为 \(200-50=150\) 美元,\(-\) 时为 \(50-50=0\)),因此 \(2C=53.7\),可解得 \(C\) 的价值。

如果是不止一层的二叉树,先算孩子价值,然后算当前点。

对冲比率:

买 \(H\) 单位股票,买 \(1\) 单位 \(C\),再借一些钱,可对冲出无风险策略,收益率 \(=r_f\)。

期货(Futures)

现货-期货平价定理(Spot-Futures Parity Theorem)

下面两种获取未来资产方式价值是相等的

- 买入并且存储(要考虑存储成本等成本)

- 建立多头头寸

否则可以套利。

考虑如下策略:

买入一个单位指数基金,建立空头头寸,价值为 \(F_0\)。

过了一年之后,设分红是 \(D\)。

那么有收益率是 \(r_f\):

所以有:

设股息率为 \(d=D/S_0\),那么有:

结构化金融

两个功能:

- 将经济资产的现金流池化

- 发行优先索赔

本文来自博客园,作者:xay5421,转载请注明原文链接:https://www.cnblogs.com/xay5421/p/18900900

浙公网安备 33010602011771号

浙公网安备 33010602011771号