^ 新能源产业链详细梳理中游:锂电池材料及锂电池制造

中游锂电池材料

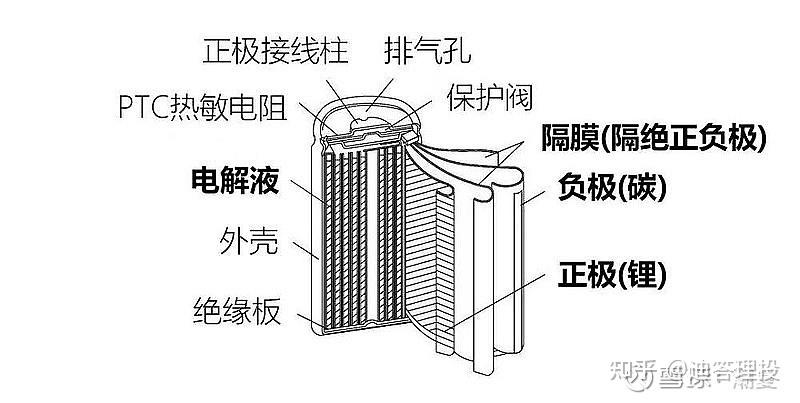

在产业链中游,锂电池各模块组成如下图:

其中最值得关注的四个部分就是:正极、负极、隔膜和电解液。这四个细分行业相对来说有更高的技术壁垒,下图可以看到行业内前五名的市占率总和都在50%以上。

(一)正极材料及正极前驱体

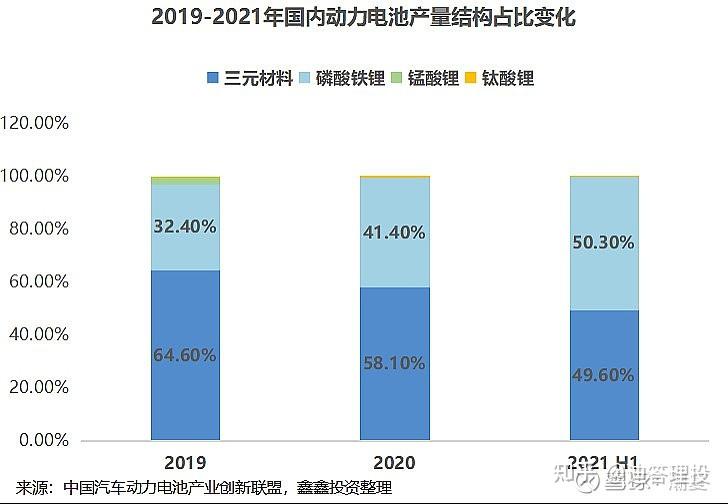

目前,正极材料有两条主流的技术路线:三元材料正极和LFP磷酸铁锂正极。

三元材料正极一般是指镍盐、钴盐、锰盐三种成分进行不同比例调整组成的正极材料,因此称之为“三元”。有能量密度高,续航里程长的优点,但安全性相对较低,在高温作用下易发生燃烧或爆炸的现象。目前三元正极正在往高镍化方向发展。

而LFP磷酸铁锂正极指用磷酸铁锂作为正极材料,能量密度较小,但具有耐高温,安全性强,循环性能更好的优势。且磷酸铁锂生产的主要成本由氢氧化锂、硫酸亚铁和磷酸二氧铵构成,不含贵重金属元素钴和镍,因此成本低廉。

根据6月14日统计的价格,可以看到各类正极材料及三元前驱体的涨价程度。其中国产磷酸铁锂价格年涨幅最高达到45.8%,三元前驱体中硫酸钴和硫酸镍均有50%左右的年涨幅。

此前消息,国产特斯拉Model Y或计划7月推出磷酸铁锂电池版(LFP)车型,将搭载宁德时代的LFP电池。

可以看到,从2019-2021上半年,两次补贴退坡政策使得各大车企为降低成本纷纷推出磷酸铁锂车型,磷酸铁锂电池占国内动力电池比重越来越高,根据中汽协数据,2021年5月,我国磷酸铁锂电池共计装车4.5GWh,同比上升458.6%,占比超过三元电池,磷酸铁锂需求量高速增长。

相关个股介绍

【三元前驱体】

格林美:格林美2020年有13万吨三元前驱体年产能。另外格林美率先攻克了高镍NCA&NCM811前驱体与单晶前驱体制造技术,并大规模产业化,高端前驱体产品合计销售占总出货量的75%以上,产品主要供应三星、宁德时代和容百科技。

中伟股份:截止2020年年报,中伟股份已有约11万吨/年的三元前驱体产能,2.5万吨/年四氧化三钴产能,市场占有率约为18%。下游客户主要有LG化学、容百科技等。

华友钴业:华友钴业在从传统资源型企业向成长型材料企业转变进展迅速,今年5月,华友钴业宣布向杭州鸿源购买其持有的巴莫科技38.62%的股权,巴莫在高镍正极领域市占率位居国内第二,2020年市占率36%,仅次于容百科技。6月又准备发行可转债募资76亿用于高镍正极和三元前驱体的建设,预计在2023年可以建成。

湘潭电化:锰酸锂是三元正极必不可少的材料之一,湘潭电化凭借在锰系材料领域的多年积累,锰酸锂和高纯硫酸锰产品成本控制优秀。同时在磷酸铁锂正极上也有所布局,参股公司裕能新能源主营磷酸铁锂正极材料。

【三元正极】

当升科技:国内锂电传统正极材料龙头企业。全球前十大锂电巨头均是公司客户。锂电池产品应用最广,在出口方面,连续两年成为国内动力多元材料出口量占比第一的企业。但其在高镍三元正极方向上的进展较慢。

容百科技:容百科技目前是国内唯一的一家高镍三元正极材料量产达500吨以上的隐形冠军。规划募投6万吨/年三元正极材料前驱体生产线,供应自身内部正极材料生产。

厦门钨业:主业钨业拖累业绩,营收占比已经越来越少,凭借子公司厦钨新能,其主营已经变成三元电池正极材料,分拆厦钨新能至科创板上市已经顺利过会。

【磷酸铁锂】

德方纳米:主营纳米磷酸铁锂正极材料,为行业内龙头企业。公司深度绑定宁德时代,为宁德铁锂主供,占宁德需求超 50%,并且独家供应亿纬锂能,今年正式供货比亚迪。

龙蟠科技:收购贝特瑞磷酸铁锂业务,目前合计产能约3.2万吨/年。

中核钛白:除了传统龙头,一堆搞钛白粉的化工企业也开始涉足磷酸铁锂正极领域。由于钛白粉生产过程中产生的废酸、硫酸亚铁可成为磷酸铁锂的生产材料,因此钛白粉企业生产铁锂正极有天然的成本优势。钛白粉老二中核钛白在磷酸铁锂扩产上十分激进,公告了50万吨的产能规划,势有要争夺磷酸铁锂老大的架势。

(二)隔膜

锂电池隔膜是一种经特殊成型的高分子薄膜,薄膜有微孔结构,可以让锂离子自由通过。

在四个细分行业中,锂电池隔膜的行业集中度最高,CR5达到82.1%,仅龙头恩捷股份市占率就达到44.1%,行业壁垒较高,基本达到寡头垄断格局。

再看6月14日的隔膜类市场价格,隔膜类产品价格有所回落。但由于隔膜的扩厂周期长,资金投入大,目前市场上没有太多的新增产能。因此供需方面,从2021年下半年起隔膜或将进入供不应求的状态,将推升隔膜的价格。

相关个股介绍

恩捷股份:恩捷股份自2018年收购上海恩捷之后便作为国内最大的动力锂电池隔膜生产企业,是隔膜行业内无可争议的龙头企业,在国内湿法隔膜领域市占率为44%,全球市占率为15%。也是全球出货量最大的锂电池隔膜供应商,已经进入松下、三星、LG化学、宁德时代、比亚迪等国内锂电巨头供应链,产能达到23亿平方米,产能规模位居全球第一。

星源材质:国内干法隔膜龙头,目前在从干法转型湿法,国内市占率约为20%,更具有增长弹性。

中材科技:具备 5-20μm 湿法隔膜及各类涂覆隔膜产品产能,目前营收占比3.08%。

(三)负极

锂电池负极内部活性物质为石墨,或近似石墨结构的碳,导电集流体则是使用厚度7-15微米的电解铜箔。

从价格上看,负极材料中石墨的价格有所下滑,但电解铜箔价格涨幅较大。

主要原因在于整个负极材料行业的产能充足且格局分散,且负极在锂电池的成本占比仅6%左右,需求量较少,根据兴业证券经济与金融研究院的测算,供给约为需求的2.5倍。

而铜箔价格取决于铜价的同时,目前电解铜箔市场也处于供不应求的状态,头部企业年内订单已经排满,电解铜箔加工费较去年年底平均上涨近5000元/吨。

相关个股介绍

【石墨负极】

贝特瑞:贝特瑞作为新三板一哥,在新能源材料产业链几乎全面布局,但为了聚焦负极和高镍三元正极业务,把磷酸铁锂正极业务卖给了龙蟠科技,目前有负极产能13.3万吨/年。

璞泰来:公司专注在锂电池上游的核心材料和工艺设备的核心研发,始终瞄准中高端市场,最终璞泰来快速获得市场,短时间打进高端客户市场,获得了包括ATL、宁德时代、比亚迪、三星、LG化学等大客户的认可。

杉杉股份:杉杉股份全面布局锂电材料板块,负极、正极、电解液全面发展。公司在全国拥有六处负极生产基地,已建成产能15.40 万吨/年,出货量仅次于贝特瑞,位列行业第二。

中科电气:中科电气是快速发展的负极新星,相继在 2017 年和2018 年并购星城石墨、 格瑞特,成功进入锂电池负极材料领域。近年在负极领域持续扩张,合作客户有比亚迪、宁德时代等,此外还成功开拓蜂巢能源、瑞浦能源等快速崛起的动力企业。

【铜箔】

嘉元科技:嘉元科技从事各类高性能电解铜箔的研产销,主打产品为超薄锂电铜箔和极薄锂电铜箔。目前,公司已与宁德时代、宁德新能源、比亚迪等知名电池厂商建立了长期合作关系,并成为其锂电铜箔的核心供应商,占领了锂离子电池用高档电子铜箔35%以上市场份额。

诺德股份:锂电铜箔龙头之一,2020年底公司铜箔总产能为 4.3 万吨,其中锂电箔 3.5 万吨。与宁德时代、比亚迪、LG 化学等主流锂电池企业有持续稳定的合作关系。

【碳纳米管】

天奈科技:天奈科技是全球碳纳米管龙头。导电剂是锂电池的关键辅材,与正负极材料混合用于生产电极极片,而碳纳米管在锂电池领域由于其导电性能优异,添加量小,阻抗低等优势,有望加速替代传统导电剂。公司客户涵盖比亚迪、宁德时代等国内一流锂电池生产企业。

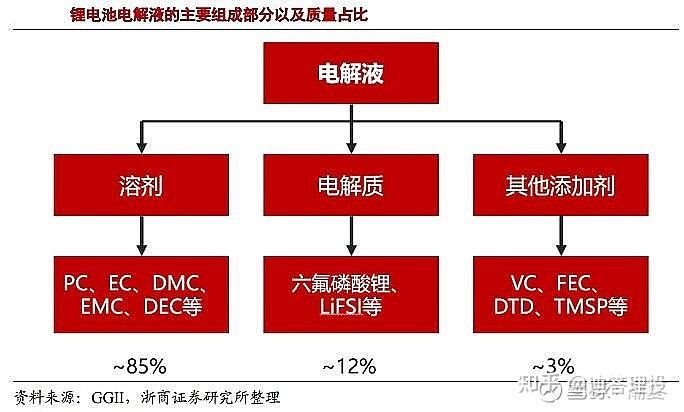

(四)有机电解液

锂电池电解液是一种溶解有六氟磷酸锂的碳酸酯类溶剂。

从价格涨幅上看,电解液是目前四大主材中需求缺口最为显著的,尤其是其中的六氟磷酸锂材料,年涨幅高达288.9%。直接导致溶质占成本比例达到50%。

由于六氟磷酸锂生产的危险性,其扩产环评与安评要求较高,整体建设周期长,需要1.5年到2年的时间,加之制造工艺技术壁垒较高,所以尽管六氟磷酸锂价格快速上涨,产能扩张仍然比较有序。目前市场上的玩家有限,预计2021年内新增产能预计在1.9万吨左右,预计2021年市场有效产能在6.25万吨左右,产能利用率达到87.78%,处于近年来的最高点。

绕开六氟磷酸锂的路线,LiFSI是一种新型电解液溶质,性能、导电性和热稳定性都优于六氟,但由于制备难度高尚未量产,是未来电解液的发展方向,目前上市公司中仅有天赐材料有千吨以上的在运行产能。

相关个股介绍

天赐材料:天赐材料是电解液龙头企业,电解液业务规模全球第一。2011年便成功自产晶体六氟磷酸锂,目前六氟磷酸锂产能全国最高,供给自身电解液生产,早期一体化优势显著。6月19日公司公告拟投资大幅扩产15万吨液体六氟与6万吨双氟磺酰亚胺(HFSI是生产 LiFSI 的中间原料),巩固其龙头地位。

多氟多:多氟多的六氟磷酸锂产能主要是供给国内主流电解液生产厂商,现有六氟磷酸锂产能1万吨,今年下半年可以达到1.5万吨,同时稳定出口韩国、日本等国外市场。与云天化合作成立合资公司,依托云天化磷肥副产氟硅资源优势,拟投建5000吨/年六氟磷酸锂,规划2022年建成。

天际股份:天际股份拥有8160吨的六氟磷酸锂产能,目前六氟磷酸锂的营收占比已经高达51.31%,规划与第二大股东新华化工共同投产1万吨六氟磷酸锂项目。

永太科技:永太科技是国内领先氟精细化学品生产商之一,有含氟医药、农药与新能源材料三大板块布局。除了布局电解液溶质六氟磷酸锂,公司还有布局电解液添加剂VC,VC 的技术和专利壁垒也极高,目前市场价格已经达到27万元/吨,较去年均价15万元上涨80%,预计2021 年底公司 VC和六氟产能有望分别达到 3000 吨和8000吨,同时在今年6月公告了扩产20000吨六氟磷酸锂和1200吨相关添加剂的规划。

石大胜华:石大胜华为电池级溶剂行业龙头企业,原为中国石油大学校办企业,掌握溶剂上游环氧丙烷原料,逐步从传统基础化工向新能源业务转型,向全产业链布局,目前有电池级溶剂6万吨/年,六氟磷酸锂2000吨/年产能。

新宙邦:新宙邦的电解液市占率仅此于天赐材料,但由于其自身尚未有六氟磷酸锂产能,主要通过外购形式获取,可能导致其生产成本急剧上升。目前新宙邦公告的投资方向主要为电解液添加剂,规划建设5.9万吨锂电添加剂项目。

江苏国泰:江苏国泰生产锂离子电池电解液及硅烷偶联剂,电解液市占率排名前列,但公司同样没有自产六氟磷酸锂。且其主业仍是供应链服务,化工新能源业务占比仅6.03%。

锂电池制造

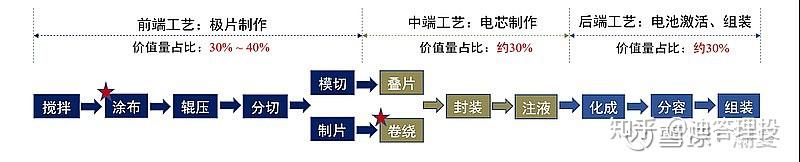

(一) 锂电设备

锂电池制造设备一般分为前端设备、中端设备、后端设备三种,其设备精度和自动化水平将会直接影响锂电池的生产效率和一致性。

先导智能:先导智能为中国锂电设备龙头企业,可提供前端到后端一体化的锂电池整线设备。且先导智能已与宁德时代深度绑定,于今年6月通过增发引入宁德时代作为战略投资者,宁德时代成为第二大股东持有7.15%的股份。

杭可科技:杭可科技是锂电后端设备领先企业,客户有三星、韩国LG、比亚迪等国内外知名锂电池制造商。

赢合科技:背靠大股东上海电气,由锂电核心生产前端和中端设备延伸至后端组装和检测,2020 年与 CATL、比亚迪、LG 化学等国内外一流企业陆续签订锂电设备订单,新签锂电订单合计超过 33 亿元,增长确定性提升。

先惠技术:主营新能源车智能制造装备,是目前少数直接为欧洲当地主要汽车品牌提供动力电池包生产线的中国企业。

(二) 动力锂电池

动力锂电池是新能源汽车的核心部分。基于新能源汽车市场将不断增长,目前动力电池企业扩产意愿仍然较为强烈,全球范围内的扩产潮仍然在持续。

我国动力锂电池玩家众多,上市公司主要有宁德时代、比亚迪、亿纬锂能、国轩高科、蔚蓝锂芯、孚能科技、鹏辉能源、欣旺达等。

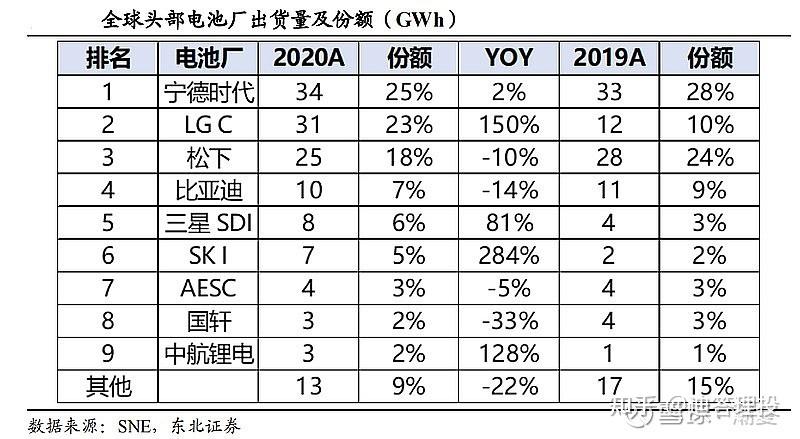

但目前有能力与国际巨头一争的只有宁德时代和比亚迪两家。尤其是宁德时代,无论从出货量、市场份额、技术路线布局以及合作厂商数量都是妥妥的“锂电之王”,国际上紧随其后的还有供应特斯拉的LG化学和松下,其次才是通过刀片电池逆袭的比亚迪。

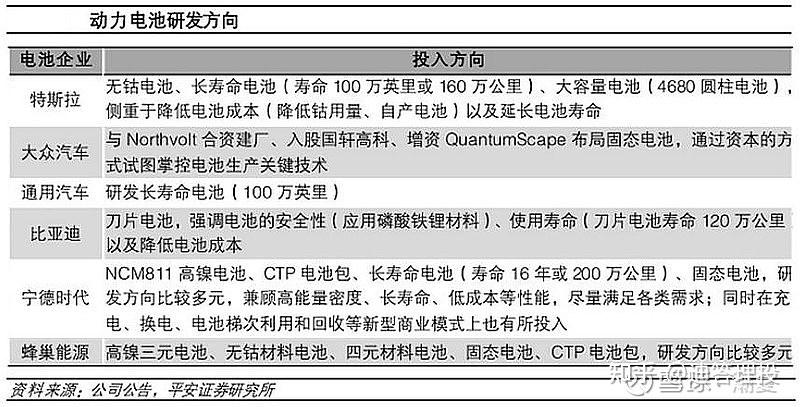

目前,动力锂电池的研究发展方向主要有三个:提升续航、提高安全性和降低成本。虽然各家动力电池厂商的主研方向不尽相同,但龙头企业在资金和技术储备等方面更具综合竞争优势,如宁德时代的多元研发方向,有效保障其巩固全球龙头地位。

但目前上游原材料不可控的涨价也是各家锂电池厂商进一步扩张的痛点,想通过销售端涨价来转移成本的方式较为困难,因此目前各家电池厂的选择都是加快拓展上游产业链来降本提效。

相关个股介绍

宁德时代:全球动力锂电池老大,近日市值已超越五粮液成为新的”深市一哥”。4月公告计划对产业链优质上市公司投资不超过190亿,准备进行垂直一体化布局打造一方电池王国,目前通过直接或间接参股的上游材料企业已经超过20家,涉及领域包括锂、钴、镍,碳酸锂/氢氧化锂、正负极材料、电解液及添加剂等。

比亚迪:比亚迪是做电池起家的企业,2003年就成长为全球第二大充电电池生产商,2005年就成功生产了磷酸铁锂动力电池。比亚迪很早就开始布局全产业链,具备100%自主研发和生产能力。

国轩高科:国轩高科是主要以磷酸铁锂技术路线为主的动力电池生产企业,在国内企业中排在行业第三,属于动力电池的第二梯队企业。技术过硬,在电池能量密度上不断突破的同时,对产业链的布局也非常深入,除了中游四大材料,还开展了电池循环回收业务。

亿纬锂能:亿纬锂能参股了电子烟设备制造商思摩尔国际股权,这些年同样一直专注于锂电池的创新发展,锂亚电池居世界前列。同为二线电池厂,亿纬锂能选择与贝特瑞、德方纳米、华友钴业等材料龙头成立合资公司拓展上游产业链。

蔚蓝锂芯:原澳洋顺昌,2016年收购江苏绿伟锂能有限公司 47.06%股权切入锂电行业。从2019年开始,其主业开始偏向为电动工具用的小型动力电池

浙公网安备 33010602011771号

浙公网安备 33010602011771号