如何较低成本通过保险来保障自己的一生?(4)

以下笔记摘录自《关哥说险》,以及自己平常的相关阅读。

退保的正确姿势是什么?

如果要退保,但是又希望保障不中断,可以先买第二个保险,等他的等待期过了,再退掉第一份保险,这样可以无缝切换。

而因为不交保费有60天的宽限期,宽限期内出事的话继续享有保障,所以可以合理利用这个时间来覆盖等待期,比如假设等待期是90天,那么可以提前30天买,然后再利用那 60 天的宽限期覆盖,就可以无缝切换了。

如实告知是指什么时间点的事实?

如实告知,问的是投保那一刻的、已知的健康状况。

投保完了,才查出问题,不算未如实告知。

不到两年理赔,保险公司会调查更严格

如果不到两年就要理赔,保险公司百分之百会反向调查,不用等再保险公司来存疑

如果一个病,同时向多家保险公司理赔要怎么操作?

如果分别是几家保险公司的产品 ,那么在打出院小结和诊断结果的时候,一次性多打几份,请医院盖章,保险公司要原件而且不还的。

内容可以复印,但盖章必须是货真价实的。

百万医疗险和普通的住院险有什么区别?

百万医疗险,保额高(200-600万),免赔额高(1-2万)。所以,小问题住院,花费一两万以内的,基本用不到百万医疗险。

而普通住院险,保额较低,一般都只有1-2万,多的也不过5万。但是免赔额可能只有100元。所以就算是只花了几千块住院,也能用它来报销一部分。

但如果疾病比较严重,住院的花费很大,百万医疗险就派上用场了。

而且,百万医疗的报销范围会比普通住院险更大一些。我们看条款:

百万医疗:「医学必需的住院医疗(包括日间住院医疗),对由此发生的合理且必需的,并需要由被保险人个人支付的下列费用」

普通医疗:「被保险人支出的、符合当地社会基本医疗保险主管部门规定的、必需且合理的医疗费用」

也就是说,有些医保范围之外的费用,不但社保不给报,普通医疗险也不给报。

而越是严重的情况,用到非社保范围内的药物或者治疗手段的可能性就越大。

所以,一个管大,一个管小。两个结合起来才是更完整的。

百万医疗险能解决更大的问题,而普通住院险离生活貌似更近一些。

在整个家庭的保险配置当中,百万医疗险更适合作为重疾险的补充,提高保障的额度和补偿范围。特别是以下两种情况:

1、如果得的重大疾病花费确实很大,现有的30万、50万重疾保额,可能还是不够覆盖医疗费用。这时候,百万医疗险的几百万报销额度,就能体现出极大的作用。而且剩下的赔付金也可以用来作为家庭收入的补偿,维持生活,而不是全都扔到治病这个无底洞里。

2、如果得的疾病达不到重大疾病的标准,或者是一些意外事故导致的外伤,但是治疗费用也相对较高,比如十几万,那么就会出现重疾险够不到,普通住院险报不完的尴尬情景。就算家庭能够承担,也还是会有些肉疼。那百万医疗险也能够在此时起到作用。

所以,从解决风险的大小上看,百万医疗险的作用更大,优先配置。

小额度的普通住院险,买不买对家庭财务安全的影响并不大,特别是资金状况还不错的家庭,万八千块的费用,自己也都负担得起。但用到的机会更高一些,特别是老人和孩子,身体比较差的,住院报个几千块,感受会比较好。

那意外医疗又是怎么回事?

百万医疗险和普通住院险,都是以住院治疗为条件的,普通的门诊一般是不在理赔范围内的。

但住院的原因,既可以是疾病,也可以是意外事故,这个没有强制要求。

但意外医疗险,望文生义,自然就是意外导致的医疗费用,才会给报销。而且不一定非要住院才给报销,门诊的一些治疗费用也在范围内。

曾经有一年,朋友去成都旅游,我顺手给她买了个旅游意外险。结果吃个饭好好的,啤酒瓶子炸了,脚踝上刮了一块肉下来。去医院门诊止血包扎开药,乱七八糟要上千块,意外医疗也赔了个七七八八

意外医疗都是附加在意外身故险上,一般来说也都不贵,建议人手一份。家庭支柱多一个高的身故保额,老人小孩用一下意外医疗,都有用。

但意外险的保障额度一般也不会太高,往往也是1-2万,自定制的可以选高一些,但是保费也相对会高一点。

所以,如果是比较严重的意外事故,就还是要用到百万医疗险了。

其实在意外事故当中,按理应该由事故责任方来负责医疗费用,但一来有时候情况紧急还来不及判定责任,或者当事人自己就是责任方,再或者遇到跑路的责任方,那这些情况下,求人不如求己。

有时候会出现,买的时候有社保,可出事的时候没有,或者没用社保(比如异地)。那这种情况就会降低报销比例。

购买时有社保:社保赔付后的报销金额=(医疗费用-已报销部分-1万元免赔)*100%;

未使用社保的报销金额=(医疗费用-已报销部分-1万元免赔)*60% 。

购买的时候都要看好哦。

保险的起源

共同海损分摊制度。

简单的说,3000年前的地中海,商船在风浪中为了不翻船而抛掉的货物,损失是由所有商人均摊的。

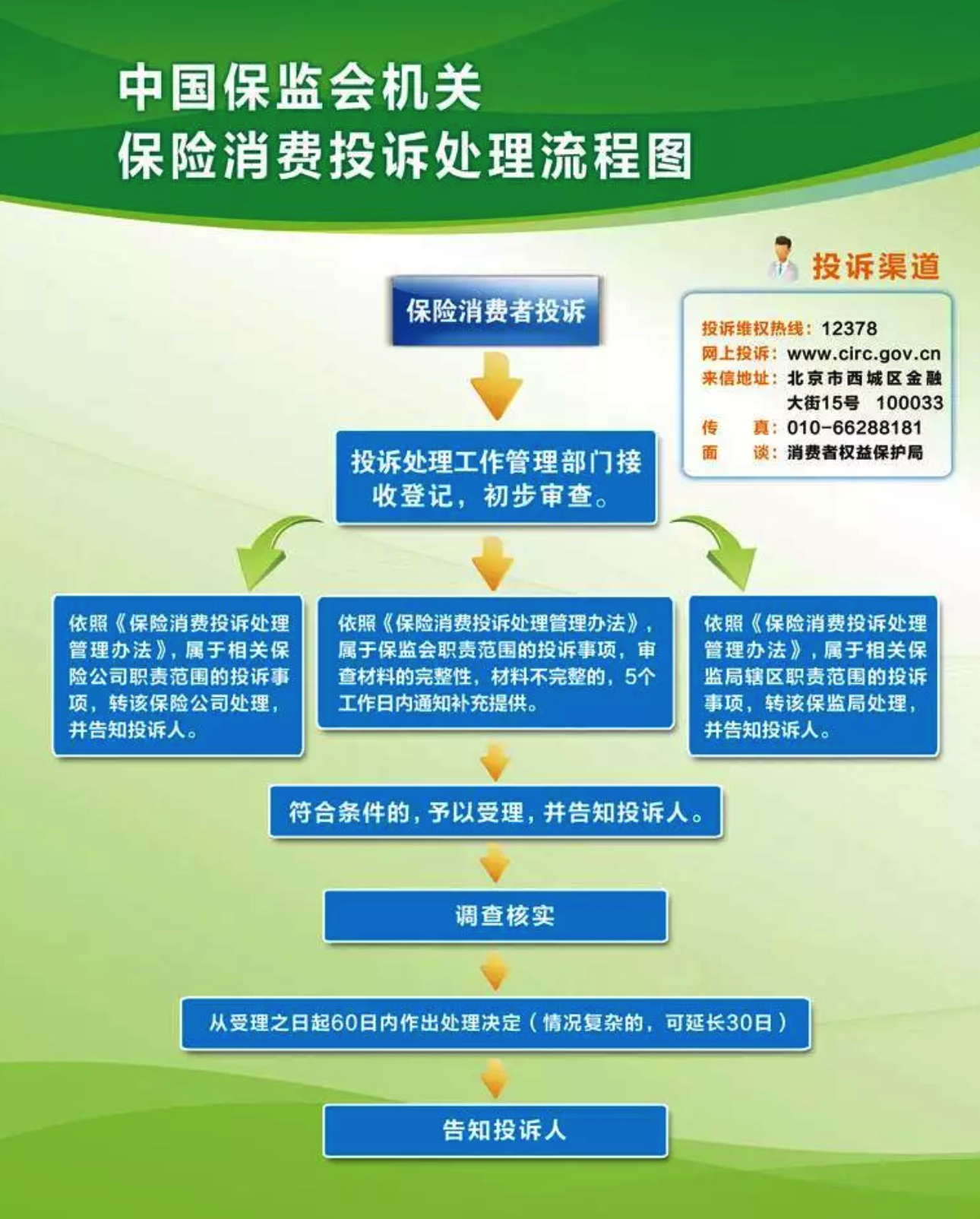

保监会投诉流程

投保的流程

保险公司的理赔时间

和银行业务实时上传到银联和央行不同,国内的保险理赔统计数据都是“保险公司自己上报的”,比如,理赔快超期限了,撤回案件重新再提交就行,这样理赔数字就好看了。

即便是某些公司宣传的在线“快赔”“闪赔”,也不是拍个照片上传上去就开始走流程了——绝大多数保险公司都还处在原始的人工审核阶段,不要高估他们的流程与效率

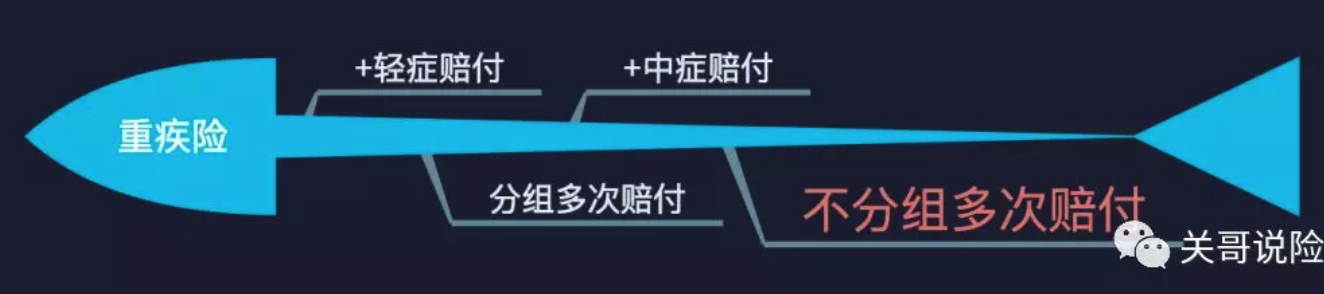

为什么重疾险要买多次赔付?

答案很简单:因为我们可能会多次得重疾。

重大疾病,在保险范畴内,并不是一个模糊的范围和概念,而是有非常明确的定义。你可以打开度娘,输入“重大疾病”四个字,你会看到由国家疾病中心给出的37种重大疾病的定义,有非常具体的指标。而大陆所有保险公司的重疾类产品,条款当中的重疾范围都是在这37种疾病的基础上再增加一些来确定的,一个字不带差的。

而这些重大疾病又可以分为五类:癌症类、心脏类、脑类、肢体功能缺失类、其他杂七杂八。

在保险公司的赔付数据中,癌症和心脑类疾病基本占了 80% 以上。

又有人说,我得一次重疾就够倒霉了,你看这保险最多赔三次、五次甚至七次,怎么可能这么衰啊。也没错,这算是一个小误区。很多代理人在销售的时候为了突出保障的全面,都在强调最多赔n次这个概念。但其实两到三次赔付就已经可以满足大部分人的需求了。而把疾病分组,最重要的目的不在于每组都要赔,而是疾病分组越多,得到多次赔付的可能性越大。

所有的多次赔付险,除了癌症比较特殊,会重复赔以外,其他的每组疾病都是只能赔一次的。也就是说,假设这一组疾病有 20 种,你得过其中一种,那另外 19 种就失去了再次赔付的机会。但是如果分组更多更细,可能你下一次得的重疾在另外一组,就还有机会赔付。这下明白了么?

而且,只要是得了第一次重疾之后,保单都是不需要再缴费的,就是拿了赔偿金之后,保费不用再交了,同时保单没有失效,保障还在继续。当然谁也不希望再得一次,但是有保障在,总归心安。

你把市面上的产品拿出来,逃不出这张图去。

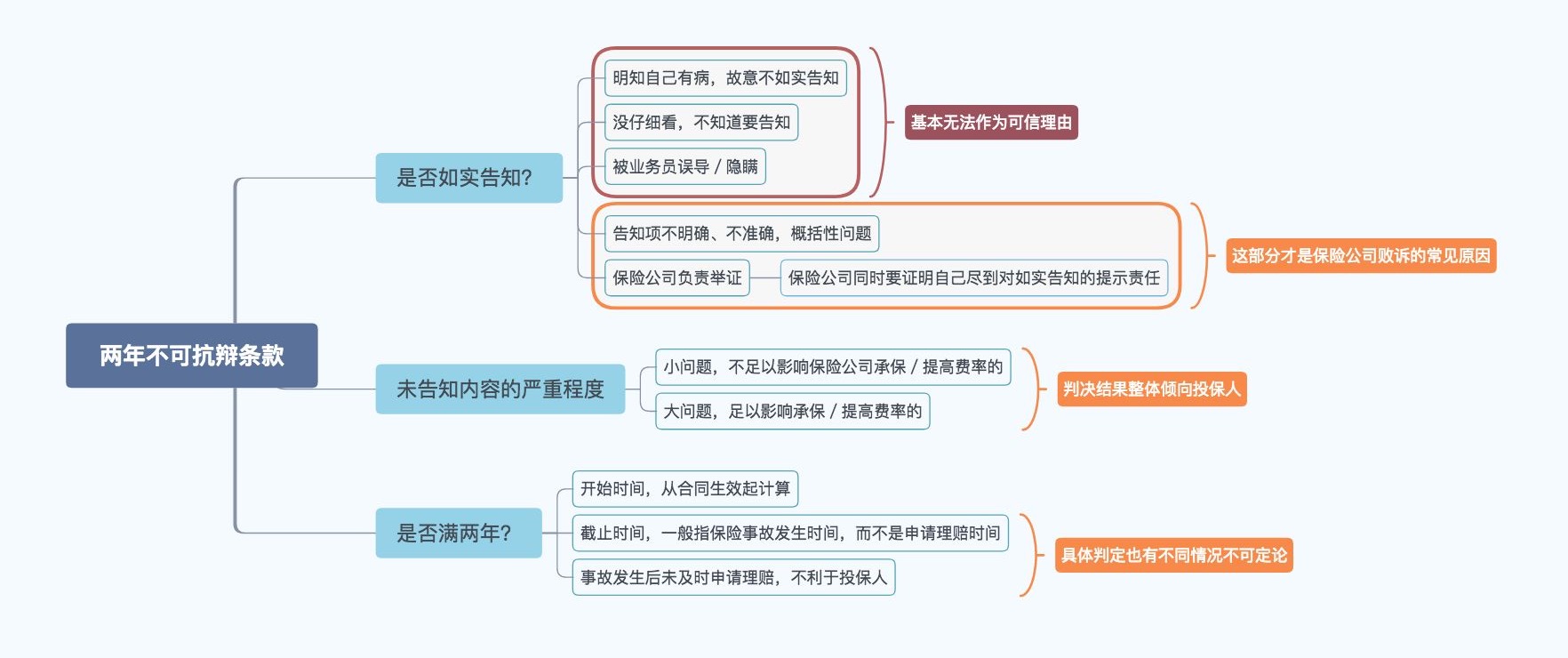

两年不可抗辩条款如何影响理赔

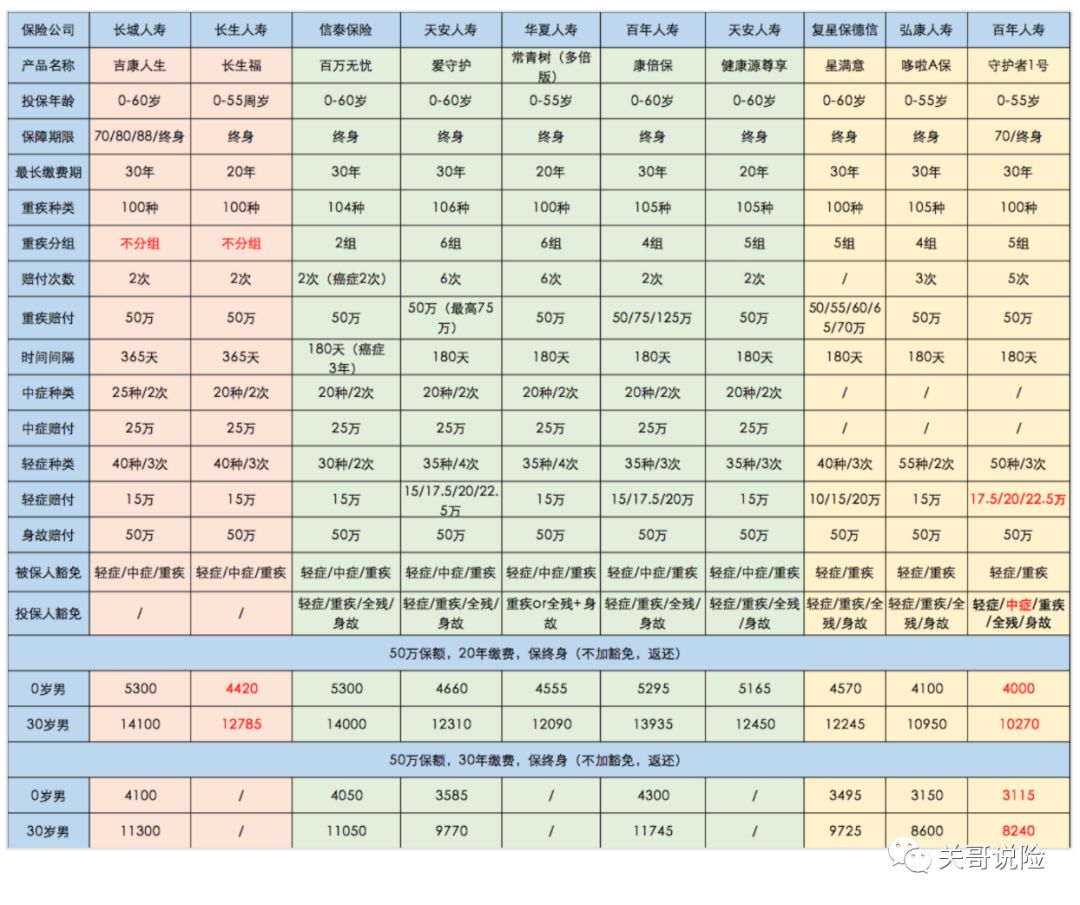

如何对比保险?

做一个这样的图即可

如何做保单监视?

做一个这样的图就可以

高端医疗资源

就连门诊也有明显的区别。公立医院的特需部、国际部、私立医院门诊,不用长时间排队,不用和一大帮人挤在一起等叫号,医生不会5分钟就打发掉你,化验结果也出的比别人快。

私立医院就更贵了。

但是不少人说,「自从去过私立医院以后,就再也无法忍受公立医院的服务了」。

除非你是一定级别的国家干部,否则这些费用,甭管是社保、还是普通的商业保险,甚至大多数的百万医疗险,都是不给报的。

这也是为什么说,百万医疗险并不是真正的高端医疗险。

有一点大家必须了解:大多数提供高端医疗服务的机构,本身并不是保险公司,而是高端健康险管理服务提供商。

在境外,已经是很成熟的产业了。进入大陆的历史不算长,最初的业务主要是两块,给企业客户提供团体医疗福利,或者是给保险公司提供相应的医疗服务。后来有钱人多了,才慢慢开始做个人业务。

所以大多数保险公司所提供的「绿通服务」「vip客户医疗服务」,其实都是由专门的供应商提供的。

因为医疗服务的本质,是对医疗资源的整合,这这种整合工作范围大、细节多,绝不是一朝一夕能完成的。

这也是为什么,有些保险公司的附加服务并不太让人满意。

如果是保险公司自己做绿通,服务能力一定非常有限。

如果是外包供应商做,就要看供应商的实力和合作的紧密程度。

整体来说,合资保险公司的医疗附加服务比较好,因为外资股东往往是国际大保险公司,有比较丰富的医疗服务合作经验,也一般会选择国际比较有经验的供应商,自然也比较贵。

如果是个人想享受高端医疗服务,有三种途径:

A、你买的产品保险公司有对接的高端医疗服务。

B、你所在公司给你参保的团险,是高端医疗险。

C、你自己购买高端医疗服务的个人健康险产品。

说来说去,还是钱的事儿。

普通的保险,让你有钱可花。

高端医疗险,让有地方花钱。

高端医疗险的价格,往往要上万,最高端的全球医疗,可能要十几万/年。关键还是消费型的,这要是一年到头也没住个院啥的,不就白瞎了?

大部分人买保险,是将自身的风险转嫁给保险公司。这个过程其实不是买东西,而是一种对赌。

但高端医疗险,就是花钱买服务,是一种正儿八经的消费行为。

我出多少钱,就能购买到对应价值的服务。

我在乎的是:我需要的时候,这服务我有。

至于我最后用没用上,不重要。

你家一辈子没进过贼,那你家门上的锁是白买了吗?

这类保险,境外大公司都有,境内可以买到的有BUPA澳洲健康、 MSH万欣和。

买保险前需要进行体检吗?

肯定有人要问了:

不是说等待期内查出疾病来不赔吗?

这就是把投保和理赔给混淆了。

对重疾险来说,等待期内检查出轻症中症重症,不赔,一般会退还保费,合同终止。

对医疗险来说,等待期内的疾病住院费用,医疗险也不赔,但合同不会终止。

这只能代表你投保晚了,赶上寸劲儿了,不代表你的投保是有问题的。

医疗保险一般有哪些附加服务?

用百年人寿的绿通服务举个例子:

看的时候关键看几个点:

1、服务有哪些内容

2、享受服务要达到什么标准

3、能享受几次服务

4、是谁能享受这些服务,可否转让给亲友

1、日常医疗咨询——通过电话坐席在线为客户提供个性化健康咨询和常见疾病咨询。

•由具有三级甲等医院主治医师以上职称的专业人士组成,部分具有副教授职称

•7x24 小时受理服务,5x8 小时医生在线服务

•一人咨询,全家受益

•全年不限次数,通话不限时长

•医疗机构推荐,后续就医不再劳神

2、专家二次诊断服务

•7x 24 小时受理服务

•根据客户患病情况匹配最合适专家

•专业医生协助患者收集材料

•由三甲医院专家进行会诊

•可根据客户的需求提供异地代诊及全程陪医导诊服务

3、 预约入住专家病房——根据客户所患重疾,综合客户关于就诊时间、地点、医院、偏好等要求,推荐和预约医院安排客户住院治疗。

•7x24 小时受理服务

•国内300 余家著名三甲医院专家进行服务

•协调床位安排,加快就诊进程

•全程专人陪同协助办理手续

预约专家进行手术——当客户罹患重疾需要手术治疗时,根据客户病情协调相关专家优先安排手术,并协助做好专家与患者之间 的良好沟通。

•7x24 小时受理服务

•个性化指导,结合病情推荐医院与专家

•由三甲医院的专家进行手术

4、 质子重离子预约安排

上海质子重离子医院治疗预约安排——

当客户罹患恶性肿瘤时,先由医学专家回访客户了解病情,初步分析判断是否符合治疗的要求。对于符合并适合上海质子重离子医院治疗的,负责安排完成上海质子重离子医院治疗预约。

5、异地专诊补贴

补贴条件——被保险人成功申请重疾绿通服务后,根据服务安排需要离开自己所在城市。

补贴项目——被保险人合理且必要的住宿费用和交通费用百年人寿给予报销。

补贴额度——在本省内就诊最高补贴2000元,省外就诊最高补贴5000元。

6、海外二次诊断

申请条件——被保险人罹患重大疾病时,根据客户需求,由客户提供患者原诊病历和医学影像以及病理样本等检查资料。

服务项目——由相关领域权威的国外专家进行二次诊断,服务商医学专家翻译,并由国外专家出具专业二次诊疗报告,由服务商医生提供专业解读。

服务标准——为客户匹配权威的国外专家。

7、海外视频二诊

申请条件——被保险人罹患重大疾病时,根据客户需求,结合患者所患疾病,综合其关于咨询时间等具体要求。

服务项目——预约最适合的国外权威专家进行远程专家视频咨询,咨询结束后提供专业咨询报告。并为有国外就医需求的客户提供就医便利。

服务标准——为患者提供全美排名前十的顶级医院高级专家最先进的诊疗建议。

8、海外就诊安排

申请条件——被保险人被确诊为重大疾病、出现罕见病或有特殊就医需求的。

服务项目——根据客户需求,为其预约海外就医并制定最合适的海外就医方案,协助客户安排海外就医前、中、后等服务事宜。

服务标准——负责海外就诊的过程实施和咨询。

什么是补充告知

在投保时(无论有意无意)未如实告知,承保之后才想起有既往病史或住院史未告知,此时再告知保险公司,重新进行核保,进行风险评估,叫做补充告知。

补充告知之后,保险公司等于要再核保一次,作出标体承保、加费、责任除外、延期或者拒保的决定。

具体有什么影响?

犹豫期内补充告知,如果核保结果不满意,可以全款退保,没有损失。

犹豫期后补充告知,如果核保结果不满意,退保只能退现金价值,损失较大。

医保个账是什么?

医保个账其实就是大家常说的社(医)保卡里有钱,

金融医保卡是什么?

金融社保卡在社保卡的基础上增加了银行借记功能,办理面向的主要对象是参加社会工作的劳动者。非在园在校的少儿,在园在校的少儿和大学生在成为参加社会工作的劳动者之前,是不能办理金融社保卡的。

社会保障卡卡号和社会保障号的区别是什么?

社会保障号码是国家为个人统一建立的,是公民参加社会保险、享受社会保险待遇、实现社会保险权益的唯一标识,是公民拥有社会保障权益的重要标志。社会保障号码要求全国唯一、终身不变、规则统一。

社会保障卡卡号为卡片编号。

持有居民身份证的中国公民,社会保障号码采用公民身份证号码。

社保卡的金融账户功能

所有人的养老金、失业保险金、医保报销返还等,都可以通过社保卡的金融账户发放,其中医保零星医疗费还必须使用社保卡的金融账户发放!

社保的报销额度和大病报销起付线

关于住院报销

万一你不幸生了大病要住院,无需办理选点,只要住院、出院时出示医保卡和有效身份证明给医院(必须是广州医保定点医院),那么无论卡里有钱没钱,只要住院费超过起付线(放心,这年头一般住个院就会超的),出院结算时在医院即时报销,你就只需要自付一部分,其他部分医保埋单。起付线如下:

关于医保定点

职工医保、居民医保里的未成年人(含在校生),都能选一家大型综合医院,一家基层社区医院定点,俗称一大一小;其余的人,就只能选一个小点。

定点的好处是,到定点医院看病,享受一定比例的报销:在小点,药费报销比可达80%; 上大医院,先经过小点转诊的报55%,未经转诊的报45%。

不过报销不是没上限的,职工医保300元/月,居民医保中未成年人及在校生1000元/年,其他城乡居民600元/年。

广州规定,新办定点的职工医保人都必须先选小点,然后才能定大点。而此前已选大点未选小点的人直接去大点看病,还是可以报销的,只不过报销比例是45%,比大小点都定的人要少10%。

什么时候可以重新选点?

每年的1月1日后,只要参保人未在原选定的医疗机构发生普通门诊统筹记账医疗费用的,即可办理改点手续。

不想重新选点的参保人,也可继续在此前选点的医院看病并享受报销待遇,系统将默认此前的定点医院为新一年度的定点医院。

浙公网安备 33010602011771号

浙公网安备 33010602011771号